I dubbi amletici di Draghi (QE or not QE?), mercati finanziari che non si arrendono, spread paesi perifici ai minimi storici e nuovi scontri mortali in Ucraina, i temi che hanno animato questa settimana, la prima completa (a parte Londra), dopo una lunga serie di festività.

Draghi si è ormai scavato la fossa e ci anche già entrato. Giovedì nella riunione della BCE ha lasciato ancora tutto invariato e l’euro è schizzato a 1.3995, nuovo record da 18 mesi. Per farsi perdonare, nella successiva conferenza stampa, ha ammesso che la decisione di intervento, ormai sicura, è slittata a giugno dopo aver verificato un altro mese di tasso di inflazione. Su questa affermazione l’euro è scivolato fino a 1,375 in chiusura di settimana, il minimo da oltre un mese. Il governatore BCE è ormai costretto ad agire dalla pressione internazionale, sempre più insistente. Mi auguro che i suoi timori si riferiscano non tanto ai dati macroeconomici già usciti e futuri, ma soprattutto alla convinzione che qualsiasi intervento sia inutile per fermare il processo di deflazione già in corso. Nuova liquidità sui mercati continuerà invece ad alimentare solo la gigantesca bolla speculativa già in corso, anche in Europa, sui mercati finanziari, distogliendo l’attenzione dalle difficoltà strutturali che le economie del vecchio continente non hanno mai affrontato seriamente: deficit, debito e disoccupazione.

MERCATI FINANZIARI: Dow Jones chiude la settimana al nuovo record storico, mentre il Russel 2000, l’indice delle “small caps” (società a bassa capitalizzazione), si trova in una situazione di potenziale pericolo con discesa del -10% dai massimi, raggiunti a febbraio, e rottura della media dei prezzi a 200 giorni. Le precedenti due occasioni nelle quali abbiamo assisitito alla stessa divergenza, nel 2000 e nel 2007, hanno portato a crolli dell’indice superiori al -50% in entrambi i casi. Vedremo se la storia si ripete, anche in questa volta. Continua l’irrazionale euforia sulle obbligazioni europee con il restringimento degli spreads. Irlanda, Spagna ed Italia registrano nuovi record storici, rispettivamente al 2,62%, al 2,93% e 2,97%.

MERCATI EMERGENTI: sembrano dimenticati, in quanto al momento i problemi economici sembrano rinviati, mentre persistono quelli politici in diversi Paesi.

TAILANDIA: il primo ministro è stato rimosso dal suo incarico dalla Corte Costituzionale. La decisione creerà sicuramente nuove tensioni sia tra i sostenitori che tra gli oppositori del presidente.

ARGENTINA: l’inflazione ufficiale è stata registrata lo scorso anno al 10.9%, contro stime del settore privato, oltre il 25%. Il nuovo sistema di calcolo introdotto dal Governo, mostra l’aumento dei prezzi a gennaio del 3,7%, ancora al di sotto della stima di alcuni analisti al 5.6%. In febbraio ed in marzo, le due rilevazioni sono ancora distanti, anche se in misura inferiore: 3.4% contro il 4.2 a febbraio e 2.6 contro 3.3 a marzo. Tuttavia questa non è l’unica differenza significativa. Il problema principale è che ogni mese il governo cambia la lista di beni presente nel paniere dei prezzi e la stima finale risulta pertanto poco attendibile.

TURCHIA: scende la Borsa e salgono invece i rendimenti dei titoli di stato, con il titolo a due anni che rimane però sotto il 9%. Si tratta di prevedibili prese di beneficio dopo un mese di continui recuperi anche per la divisa, tornata fino a 2,06 contro dollaro da un massimo di 2,32 raggiunto a gennaio. La vicinanza della crisi ucraina non agevola il processo di ripresa dell’economia ottomana, dopo la grave crisi di inizio anno.

UCRAINA-RUSSIA: a turno in diverse città o province orientali ci sono stati gravi incidenti con diversi morti in scontri tra le milizie ucraine e quelle filo-russe. Dopo la strage di Odessa con oltre 40 morti bruciati vivi, l’esercito ucraino ha sparato sulla folla a Mariupol, altra città costiera sul Mar Nero. La Russia protesta, ma evita ancora di intervenire. La crisi economico-politica è già evidente e Putin aspetta l’esito dei nuovi referendum previsti per l’indipendenza, previsti domenica 11, in molto province orientali, a maggioranza filorusse, prima di intervenire. Militarmente la Russia dipende dall’Ucraina per la produzione di componenti bellici, ma penso che gran parte di queste produzioni possano essere riallocate in Unione Sovietica, in caso di conflitto. E’ anche propbabile che queste fabbriche possano venire distrutte. La vendita di idrocarburi rappresenta il 50% del finanziamento della macchina militare russa. Pesanti sanzioni metterebbero in ginocchio nel breve termine il budget militare di Mosca. Difficile che vengano mai applicate, vista la dipendenza europea dal gas dell’Europa orientale.

EUROPA : alcuni indicatori macroeconomici evidenziano un miglioramento della congiuntura, mentre altri dati confermano tuttavia una quadro di stagnazione con crescita modesta ancora in molte economie, sempre molto deboli. La caduta dei tassi di interesse inoltre non è un sinonimo di forza economica, ma conferma che i Paesi sono ancora molto vunerabili ad una futura recessione/depressione.

IRLANDA: il rendimento del titolo decennale irlandese è sceso sotto quello degli “odiati cugini” britannici, per la prima volta in sei anni. Una follia senza senso se paragoniamo la forza delle due economie. Venerdì il bond di Dublino si è attestato al 2.629%, rispetto al 2.656% di quello londinese.

GERMANIA: gli ordini manifatturieri calano inaspettatamente a marzo del -2.8% sul mese precedente, dopo la salita del +0.9% di febbraio. Inoltre nel periodo marzo 2013-14, le esportazioni tedesche verso i partner euro sono cresciute solo del +0.1%, mentre le importazioni del + 2.3%. Complessivamente l’export è calato a marzo del -1,8% sul mese precedente, seguendo il calo di febbraio -1,3%, a causa principalmente del rallentamento cinese.

PORTOGALLO: ha confermato di uscire dal programma di salvataggio europeo, molto contestato in patria a causa delle severe misure di austerità adottate nello scorso triennio. Tuttavia è difficile comprendere quanto le autorità lusitane siano miopi nel pensare di potercela fare senza alcuna rete di protezione IMF-EU. In questo modo Lisbona sta scommettendo che le condizioni favorevoli dei mercati internazionali resistano in queste situazioni così favorevoli ancora per diversi anni e che il Portogallo sia in grado di finanziare il suo ingente deficit a tassi di interesse così favorevoli. L’uscita dal programma di aiuti è molto intempestiva nel momento di maggior sforzo del Paese per uscire dalla più grave recessione della sua storia. Il rapporto debito/pubblico supera il 130%, mentre la crescita economica rimane anemica ed il paese è sprofondato in deflazione. Molti temono che senza il programma di aiuti, la disciplina fiscale potrebbe svanire, riducendo tutti i benefici delle manovre finora adottate, qualora l’umore dei mercati finanziari internazionali dovesse mutare molto velocemente, esponendo il Paese ad una recrudescenza della crisi forse ancora più violenta.

I dati sulla disoccupazione confermano la debolezza dela ripresa con il tasso che è diminuito del -0,2% nel primo trimestre al 15,1%, ma grazie alla diminuzione della forza lavoro di ben 1.2 punti percentuali, mentre nelle fasce di età più giovani il tasso di disoccupazione continua ad aumentare: +3.0% tra i 15-24 anni e +4.3% tra i 25-34 anni.

ITALIA: scende a marzo la produzione industriale del -0,5% sul mese precedente contro aspettative di crescita del +0,3% e dopo la caduta di febbraio del -0,4%.

Aumentano i fallimenti nel primo trimestre del +22%, rispetto al primo trimestre 2013, così pure anche le procedure di concordato (+34.7%): 3600 fallimenti nei primi 90 giorni dell’anno, vale a dire una azienda che chiude ogni mezz’ora. Scendono nei primi quattro mesi anche i consumi elettrici, in particolare quelli business, sull’anno precedente.

SPAGNA: la crescita della produzione industriale spagnola cala a marzo al +0,6% dal +2,5% di febbraio.

GRECIA: il tasso di disoccupazione scende a febbraio al 26.5%. Il numero di occupati scende però a 3,61 milioni (-0,4%) con 1,32 milioni di disoccupati e 3,39 milioni di persone inattive. Nel grafico la suddivisione di disoccupati per fasce di età nell’ultimo quinquennio che si commenta da sola.

La produzione industriale cala a marzo del -1.2% sul mese precedente e del -3.1% sull’anno.

GRAN BRETAGNA: la produzione industriale si contrae del -0,1% a marzo, dopo il rialzo di febbraio del +0,8%. Sull’anno la crescita raggiunge il +2,3%, +2,5% a febbraio e +2,4% previsto. La produzione manifatturiera aumenta del +0,5% sul mese, rispetto al +1% di febbraio e al +0,3% previsto. Il deficit commerciale scende a £1.28miliardi, rispetto al £1.71miliardi di febbraio.

USA: la produttività del settore servizi cala del -1.7% ad aprile, rispetto ad una stima del -1,2%. Costo del lavoro +4.2%, contro il +2.8% previsto.

Il dato del mercato del lavoro della scorsa settimana mostra che il numero dei disoccupati a lungo termine è ancora eccessivamente elevato. Le persone senza lavoro per oltre sei mesi sono oltre il 35% del totale. Il numero dei lavoratori part-time negli Stati Uniti invece continua a crescere. Più contratti di questa tipologia implicano minori redditi e meno soldi da spendere. In aprile c’erano 7,46 milioni di americani che lavorano part-time, in aumento rispetto ai 7,18 di febbraio ed ai 7,41 di marzo. Questi lavoratori sono a tempo parziale per necessità e non per volontà, in quanto non riescono a trovare un impiego a tempo pieno. Nel 2008 il loro numero era di soli 5 milioni (Fonte: Federal reserve Bank of St. Louis).

In aggiunta i +288k nuovi occupati dichiarati ad aprile dal BLS (Bureau of Labour Statistics), l’equivalente del nostro ISTAT, contrastano con la statistica privata Gallup che ne riscontra invece -73k. La differenza è presto spiegata. Quando un lavoratore perde impiego e ne trova un altro il saldo è zero per entrambi gli istituti di ricerca. Tuttavia nel caso un lavoro ben pagato venga sostituito con due lavori scarsamente remunerati, come sovente accade negli USA, BLS conteggia un nuovo posto di lavoro (-1 perso + 2 guadagnati), mentre Gallup più correttamente dichiara saldo nullo, in quanto è sempre la stessa persona che lavora.

Questo conferma che anche nelle economie occidentali i dati macroeconomici esposti sono falsati per interessi speculativi, facendoci credere che le economie stiano migliorando, mentre continuano ad affogare malgrado gli aiuti spropositati delle banche centrali.

In aggiunta, oltre il 30% di questi 288k nuovi posti di lavoro creati ad aprile sono registrati in settori mal pagati, quali ristorazione, vendite al dettaglio, sanità ed istruzione.

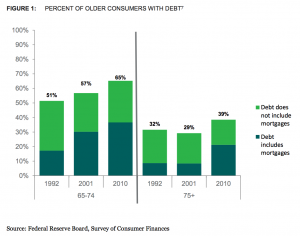

Di seguito un altro grafico che evidenzia come gli Stati Uniti si stiano sempre più impoverendo e siano una economia in forte declino: la percentuale di anziani in pensione con un crescente numero di debiti.

Tornando infine al disastroso Pil del primo trimestre (+0,1% la prima versione) sarà rivisto al ribasso e quindi negativo dopo l’uscita in settimana dei dati sulle costruzioni e delle vendite al dettaglio di marzo, poco brillanti. Le nuove previsioni spaziano da -0,4% a -0,8%. Stime che potrebbero essere tuttavia lievemente riviste al rialzo, in seguito all’inaspettata crescita degli inventari che potrebbe risollevare il Pil del primo trimestre ma incidere negativamente poi su quello successivo, come già avvenuto. in precedenza. Le scorte sono infatti salite del +1.1% a marzo, rispetto alla stima del +0.5%.

TRIMESTRALI USA: crolla Tesla (-12%) su vendite immutate rispetto al trimestre precedente. Ricordo che il titolo del costruttore di auto elettriche di alta gamma, che produce meno di 30k auto all’anno, era salito da metà 2013 da $30 a $260, capitalizzando quanto la Fiat che sforna invece sei milioni di veicoli in un anno solare. Twitter, crolla del -17% alla scadenza del “lock-up”, patto di non vendita dei soci. Il titolo ora è ai minimi dalla quotazione ($31) e si avvicina ai prezzi dell’IPO a $26. Dai massimi ($75), raggiunti a febbraio, il titolo è crollato del -60%.

La stagione delle trimestrali sta lentamente terminando, anche se decine di società di secondo piano continuano a riportare in larga percentuale cali di fatturato.

GIAPPONE: un altro mese brillante di vendite in Cina per le aziende automobilistiche nipponiche con crescite a doppia cifra per Toyota (+12%), Nissan (+15%) e Honda, grazie ai nuovi modeli disegnati specificamente per i consumatori cinesi.

VIETNAM: crolla la Borsa del -6% a metà settimana, la peggior discesa giornaliera in 13 anni, a causa delle tensioni con la Cina sulla disputa della pesca nelle rispettive acque internazionali.

CINA: la crescita di import (+0,8%) ed export (+0,9%) a marzo, passa inosservata dopo il -13% di febbraio, a conferma della completa inattendibilità dei dati che escono da Pechino. Rallenta invece l’inflazione al +1,8% dal +2,4% di marzo, sempre rispetto allo scorso anno. I prezzi alla produzione calano per il 26esimo mese consecutivo, a causa del rallentamento economico ma più probabilemte per la debolezza della domanda interna. Gl investitori sperano nell’ennesimo stimolo monetario e/o fiscale, ma il Governo continua a rimandarlo, per il momento.

AUSTRALIA: tasso di disoccupazione al 5,8% a marzo contro il 5,9% previsto, con +14k nuovi occupati.

MATERIE PRIME: si scaldano le materie prime alimentari (grano e mais) per le tensioni nell’Europa orientale con i due grandi produttori (Russia ed Ucraina), quasi in guerra tra loro. Variazioni non significative invece di oro e petrolio che rimangono a cavallo dei $1.300 e $100.

BANCHE: si attenua la crescita delle sofferenze delle banche italiane a marzo al +23%, rispetto al +24,3% di febbraio.

Un nuovo calo, anche se leggermente più limitato, si registra invece nell’attività creditizia, con una contrazione complessiva in marzo del -3,3% sui 12 mesi, dopo il -3,6% di febbraio. Nel dettaglio, i prestiti alle famiglie sono scesi dell’-1,1% (-1,2% in febbraio) mentre quelli alle imprese del 4,4% (-5,1% in febbraio).

Barclays (GB) aggiorna i tagli a 19.000 unità complessive, da qui al 2016.

VALUTE: settimana molto movimentata. Il cross dollaro/yen buca i 102, ma viene poi respinto dalla forte resistenza a 101,5.

EUR/USD né abbiamo invece già parlato nella premessa iniziale.

Continua a rafforzarsi invece la sterlina che raggiunge 1,7 contro USD e buca 0,82 (0,816) contro euro.

SINTESI: situazione sempre molto confusa con la finanza che tende a nascondere i difetti di una crisi economica non risolta e che ha lasciato ampie cicatrici, ancora non chiuse. La rotazione degli stimoli tra le diverse banche centrali è un bluff evidente. Rallenta la Fed con il tapering ed arriverà la BCE a giugno in sostituzione. Il tira e molla di Draghi è costruito a tavolino con la scusa della deflazione per mantenere al tavolo da gioco speculatori e piccoli investitori a sostenere le quotazioni dei mercati. In mezzo c’è sempre l’economia reale che non riesce a decollare, malgrado gli enormi stimoli ricevuti e tassi di interesse vergognosamente manipolati al ribasso. Ormai questo giochino dura da oltre cinque anni ma l’elestico, troppo tirato, sta per rompersi e qualcuno, anzi molti rimarranno con il cerino in mano.