Sembrava impossibile ma in questa prima settimana di dicembre l’orso borsistico ha dato i primi segnali di risveglio. Quello che sembrava un rialzo infinito è forse giunto al termine?

Forse è ancora presto per fare il funerale ai mercati azionari ma il motore comincia a perdere qualche colpo e potrebbe anche improvvisamente incepparsi.

Difficile fare il pompiere circondato da una selva di agguerriti ottimisti. Il mercato ha sempre ragione “the trend is your friend” dicono i trader a Wall Street e ha messo in fila un altro trimestre (settembre-novembre) incredibile, con continui record per New York e Francoforte.

Certo lo storno di questi giorni è “fisiologico”, necessario per far rifiatare il mercato, sgonfiare l’ipercomprato (eccesso di acquisti) per poi riprendere la salita o meglio la discesa visto che il percorso è senza alcun ostacolo: basta mettersi al rialzo e lasciarsi trasportare dall’euforia collettiva.

Il toro (i rialzisti) è granitico e non si farà scoraggiare da qualche segnale di nervosismo. Solo nelle ultime due sedute, tra venerdì e lunedì, ha rialzato le corna riportando l’indice S&P500 sopra i 1.800 punti, vicinissimo al record di 1.810 stabilito solo nell’ultima seduta di novembre ed interrompendo una discesa di cinque sedute consecutive. Ma la volatilità, questo termine inflazionato che più semplicemente definirei il nervosismo, è aumentata e potrebbe ancora crescere malgrado gli indici, soprattutto quelli meglio impostati al rialzo, cerchino di recuperare qualsiasi presa di beneficio.

Alla chiusura del 29 novembre, l’indice americano ha segnato un rialzo del +26% da inizio anno con una economia che difficilmente quest’anno crescerà oltre il +2%. Il 9 marzo 2009 l’indice toccò un minimo durante la seduta di 666 punti. Da allora il rialzo è stato parabolico, con un’unica incertezza nell’estate del 2011 per la crisi del debito europeo ed il downgrade (perdita della Tripla AAA di rating) degli Stati Uniti, ma con un risultato finale di un impressionante +180%. Nello stesso periodo, quasi 5 anni, il Pil americano è salito di un modesto +8% registrando la ripresa più debole in un periodo post recessione.

E’ evidente che la salita verticale degli indici azionari sia stata drogata (circa 900 punti complessivi tra le tre manovre di QE) dalla quantità di denaro messa a disposizione della Banca Centrale americana e anche dalle altre banche centrali mondiali. In una prima fase la politica ultra espansiva ha prodotto la riduzione dei tassi di interesse sui finanziamenti, utilizzati per investimenti a maggior rischio/rendimento e dalle aziende per ricomprarsi le azioni (buy backs). Successivamente, invece, i bassi rendimenti raggiunti dagli investimenti obbligazionari hanno spinto anche la platea di investitori privati – il cosiddetto “parco buoi” – alla ricerca di rendimenti alternativi, estendendo il numero dei partecipanti alla “lotteria”.

Lotteria, un termine dispregiativo spesso associato con altri sinonimi al mercato azionario. Ma in questo contesto un simile accostamento è abbastanza appropriato per rappresentare correttamente la bolla universale che è stata creata.

Comincio a sentire sempre le stesse sirene, troppe ormai e tutte all’unisono: l’investimento azionario è l’unica alternativa con i tassi ormai a zero. Quando avranno convinto anche me (forse ..!!) allora la mattanza sarà pronta per azzannare il parco buoi che ha comprato per ultimo, ingolosito dalle performance stellari degli anni precedenti.

Quasi sempre infatti l’investitore compra il mercato azionario o un indice sui rendimenti passati evitando di analizzare le aspettative di crescita di un Paese o di un settore oppure senza guardare ai multipli stratosferici che hanno raggiunto molti titoli che ricordano quelli del 2000 e del 2007 a cui seguirono inevitabili crolli.

Leggo e sento continuamente affermare che questa volta è TUTTO diverso: c’è la polverina bianca magica, la droga, della FED: denaro facile per molti, quasi gratis per tanti altri, e con un paracadute che non ha per ora limite. Può darsi che il quantitative easing prosegua anche nel 2014 o almeno per un periodo e forse anche nel 2015 oppure all’infinito come alcuni sostengono, non sapendo la FED come uscire da questa trappola della liquidità (si stampa il denaro ma non finisce nell’economia reale ma solo nei mercati finanziari creando bolle planetarie che prima o poi esploderanno con conseguenze devastanti).

Tutto è possibile ma anche la follia non sembra avere un limite: la Banca Centrale americana sta comprando oggi il 77% dei titoli decennali emessi, una distorsione di mercato inaudita che provoca diversi effetti collaterali. Inoltre il tasso di inflazione è sceso all’1%, la metà dell’obiettivo dell’autorità monetaria, pur avendo creato quasi 4 trilioni di nuova liquidità solo nell’ultimo quinquennio. Il tasso di disoccupazione è, altresì, in lentissima discesa ma per la diminuzione della forza lavoro (lavoratori sfiduciati che escono dalle liste e non cercano occupazione) e non per merito della politica espansiva della stessa autorità monetaria.

Liquidità, valutazioni dei titoli stratosferiche, volumi trattati in costante calo, debiti per acquisti di azioni ai massimi storici (oltre 400mld) sono aspetti tecnici che vanno sicuramente valutati nel breve periodo.

In un orizzonte temporale più lungo vanno invece considerati i profitti aziendali e la crescita economica, i veri motori fondamentali per una sana crescita di un mercato azionario.

La crescita economica è tangibile quando gli “standards” di vita di un Paese si incrementano. Non si può affermare che negli Stati Uniti l’economia stia migliorando quando una significativa parte della popolazione è in grossa sofferenza, la povertà cresce, redditi e risparmi diminuiscono.

I buoni pasto sono erogati a 47,66 mln di cittadini, oltre il 15% dell’intera popolazione. Quando Obama fu eletto presidente nel 2008 erano 28,22 mln (Fonte: Dipartimento Agricoltura – Novembre 2013).

Dal 2000 al 2012 la percentuale di poveri è cresciuta dal 12,2% al 15,9%, un incremento del 30% in 12 anni considerando che la popolazione è cresciuta nello stesso periodo di quasi 50mln di abitanti. Ad inizio millennio c’erano 33,3 milioni di poveri ed a fine dello scorso anno 48,8 milioni (Fonte Ufficio Anagrafe – Settembre 2013).

Ad inizio dell’ultima recessione, nel 2008, il reddito medio era di $53.644 mentre nel 2012 era calato di quasi il 5% a $51.017. (Fonte: Federal Reserve Bank di St. Louis – Dicembre 2013.). Se I redditi scendono ed i prezzi salgono (solo la benzina alla pompa è passata in 5 anni da 1,86$ al gallone a 3,53$ superando in alcuni periodi anche i 4$) la popolazione è costretta a risparmiare contraendo i consumi, il motore dell’economia a stelle e strisce.

L’altro pilastro fondamentale che storicamente trascina i valori dei titoli al rialzo – gli utili aziendali – è un fattore sottostimato nel mercato azionario recente. I ricavi sono in calo già da diversi trimestri per alcune importanti e storiche aziende sia nei settori tradizionali che in quello tecnologico, preferito dagli investitori più aggressivi a caccia di rendimenti molto elevati.

I profitti aziendali delle società americane sono saliti sensibilmente da metà 2009, giustificando una parte del rialzo degli indici ma ora sono stazionari ed iniziano a decrescere.

C’è poi l’operazione di “ingegneria finanziaria” del buy back (riacquisto) delle proprie azioni che ha raggiunto sul mercato un quantitativo storico, facendo migliorare artificialmente il rapporto EPS (utile per azioni) per la contrazione del denominatore in quanto riacquistando le azioni diminuiscono quelle in circolazione.

Negli ultimi 12 mesi, 28 società delle 30 che compongono l’indice Dow Jones si sono ricomprate le proprie azioni per un totale di 2,33 mld di azioni riacquistate che sono state cancellate dal mercato.

Grazie al buy buck di azioni proprie il 70% delle società del listino principale ha presentato un migliore EPS.

Facciamo un esempio: nel terzo trimestre 2013 AT&T, una delle principali compagnie telefoniche statunitensi, ha registrato un utile netto di $0.72 ad azione, un miglioramento del 14.3% rispetto allo stesso trimestre del 2012. Tuttavia se la società avesse evitato di ridurre nel periodo il numero di azioni sul mercato il risultato sarebbe stato di $0,.66, solo il 4.7% più elevato rispetto al precedente anno.

Ma anche il trucco di pompare le quotazioni del proprio titolo con questo sistema sembra essere giunto al capolinea. Considerando infatti il numero di azioni proprie riacquistate negli ultimi anni tra qualche tempo non ci saranno più azioni da negoziare sul mercato (questo è anche una delle ragioni per la quale i volumi scambiati sui mercati americani continuano a contrarsi).

Per il prossimo trimestre già 89 tra le società che compongono l’indice S&P500 hanno rivisto al ribasso le previsioni di utili e fatturato, contro le sole 12 che hanno invece rialzato gli obiettivi.

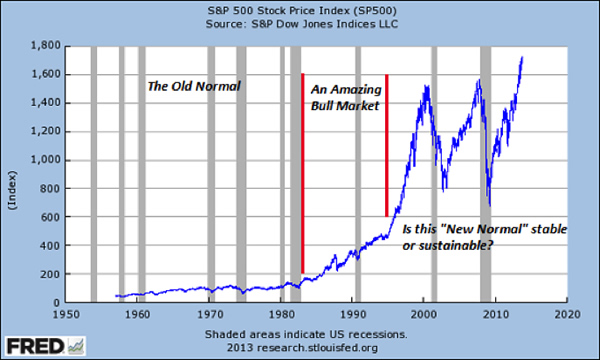

Se rimane quindi anche un solo investiture che continua a sostenere che la crescita degli utili aziendali non sia correlata alla performance borsistica del titolo allora si guardi il grafico sottostante che riporta l’andamento parabolico dell’indice azionario americano degli ultimi 15 anni, rispetto a quello quasi piatto del ventennio precedente (dove comunque si apprezzò del 400%).

Al punto in cui siamo arrivati il castello di carta può crollare in qualsiasi momento e l’orso potrebbe svegliarsi da oltre quattro inverni di letargo con una fame insaziabile….!!