L’economia americana sta sperimentando un momento di solida crescita economica con bassa disoccupazione, una liquidità considerevole messa a disposizione dalla Banca Centrale e da ultimo una manovra fiscale di dimensioni rilevanti, esecutiva da inizio anno.

In questa serie di buone notizie campeggia, tuttavia, la delusione per la modesta crescita del livello degli investimenti aziendali, che rappresentano il futuro del sostenimento della ripresa economica.

Questa situazione diventa perlomeno curiosa nel momento in cui le aziende hanno registrato, nell’ultimo decennio, profitti record, che hanno messo le ali alle quotazioni azionarie, in particolare a quelle dei titoli tecnologici.

Negli Stati Uniti, i profitti sono raddoppiati rispetto agli anni ‘80, ma tale ben di dio non si riflette in un aumento del Capex (investimenti), ma viene restituita agli investitori attraverso il riacquisto di azioni proprie e dividendi o mantenuta in liquidità (cash).

Su base annua, le società stanno per superare, entro fine anno, il trilione di dollari complessivo tra buybacks e dividendi.

Solo lo scorso anno, le aziende hanno speso 524 miliardi in buybacks e $428 in dividendi per un totale di $992.

Gran parte di questi denari finiscono delle tasche di privati già benestanti, che risparmiano invece di spendere e di investitori istituzionali che li reinvestono, a loro volta, nel mercato azionario.

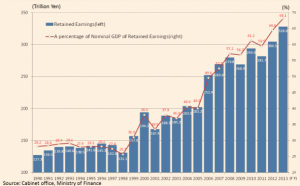

Anche il denaro non distribuito (cash) è aumentato sensibilmente, come il grafico sottostante evidenzia.

Il problema è allargato anche ad altri Paesi, come l’esempio seguente delle aziende giapponesi.

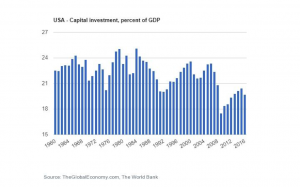

Tornando al mercato statunitense, gli investimenti nel business sono in calo come percentuale del GDP, rispetto ai picchi del trentennio precedente.

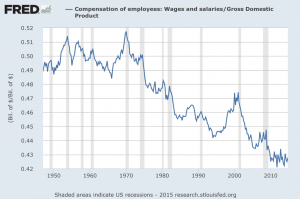

Lo scenario non migliora neanche nel mercato del lavoro nel quale, malgrado la disoccupazione sia scesa ai minimi degli ultimi quarant’anni, i salari sono assolutamente stagnanti.

Di conseguenza, alcuni economisti del calibro di Larry Summers sostengono che la secolare stagnazione dell’economia non sia estinta, ma sia solo mascherata sia dalle politiche monetarie (denaro a basso costo) che fiscali (taglio delle tasse).

Tra le principali cause del calo degli investimenti, ai primi posti viene elencato il calo della produttività non compensato dalla rivoluzione tecnologica e dall’automazione.

Le previsioni per questo anno sono di un aumento degli investimenti fissi del 7%, qualora le tensioni commerciali con il resto del mondo dovessero affievolirsi, rispetto alla crescita del 5,3% nell’anno precedente. Si tratta, tuttavia, di valori ben al di sotto di quelli cinesi, che crescono da oltre un ventennio a doppia cifra.

Qualora anche la riforma fiscale fallisca nell’aumentare gli investimenti industriali, in aggiunta alla frenata da parte della Fed in materia di erogazione della liquidità, secondo Summers i rischi per la stabilizzazione della crescita economica futura sarebbero piuttosto elevati.

E’ lecito domandarsi se ci siano limitate alternative alle opportunità di investimento, che continuano a drenare risorse dal sistema industriale.

Sicuramente la finanza è stata una delle cause principali della distrazione di molto denaro dalle aziende con l’ossessione di restituire i profitti agli azionisti e spingere al rialzo il prezzo delle azioni.

Per un manager è, infatti, più semplice incrementare il valore di un’azienda comprandone i titoli, piuttosto che effettuare investimenti dall’incerto ritorno.

A tal proposito, anche gli emolumenti dei Ceo sono quasi triplicati dalla metà degli anni 90 ad oggi, quando erano già considerati eccessivi.

Il mercato azionario ha smesso di diventare una fonte di attrazione di fondi ed è passato da creatore a sottrattore di valore dal 2003 al 2013.

Nello stesso periodo, infatti, l’ammontare delle azioni ritirate dal mercato eccede quello dei titoli di nuova emissione, in ogni singolo anno, con una diminuzione di valore complessivo netto di 316 miliardi di dollari medi annui.

Conclusioni

Sebbene le aziende, ed in particolare quelle quotate, siano sedute su una montagna di liquidità ed in costante aumento, approfittando di una decade di denari a basso costo, margini e profitti record e di tagli delle tasse draconiani, i manager preferiscono restituire i denari agli azionisti piuttosto che reinvestirli in azienda o aumentare i salari.

Tale prassi sta diventando, tuttavia, decisamente eccessiva e comporta dei rischi nel lungo periodo per la stabilità della crescita economica