Parlare di crollo dei mercati finanziari dopo l’ennesimo record di molti indici azionari mondiali, è come sperare che possa nevicare ad agosto nel deserto del Sahara. Essere pertanto l’ennesima Cassandra o gufare tragici scenari appare fuori luogo, ma la realtà è ben diversa rispetto a quanto appare.

Sopravvalutato, ipercomprato, astratto da ogni logica. Tutti aggettivi inflazionati che si riferiscono all’esuberanza irrazionale dei mercati azionari, ma anche obbligazionari. Il riferimento evidente va alle bolle speculative, culminate nei picchi del mercato azionario americano del 2000 e del 2008, ai quali hanno fatto seguito rovinose cadute con perdite degli indici superiori al 50%.

Ma questa volta siamo andati molto oltre, trascinando anche altri indici mondiali (Londra e Francoforte). Sembrerebbe tutto normale, ma l’ascesa parabolica di un indice ha sempre portato a crolli catastrofici, come nelle due precedenti cadute dei mercati azionari già menzionate nel terzo millennio. Non sarà diverso nemmeno questa volta, ma la discesa agli inferi rischia di essere ancora più devastante per le gravi conseguenze che si rifletteranno sulle economie mondiali, molto fragili con crescite economiche anemiche ed un sistema finanziario in quasi tutti i Paesi pienamente insolvente.

“Già ma questa volta è diverso” è il ritornello di trader ed analisti in malafede o scarsamente professionali. Qualcuno ha anche il coraggio di sostenere che il mercato azionario non sia sopravvalutato, quando la capitalizzazione dello S&P500 ha raggiunto il valore più elevato in percentuale rispetto al Prodotto interno lordo. Lo stesso vale per l’indebitamento (margin call) utilizzato per investire a leva, vale a dire con il debito, sul mercato azionario.

Anche i tassi di interesse bassi spingono gli investitori verso un maggior rischio nella speranza di ottimizzare il rendimento, mai così scarso nell’ultimo biennio.

Il mercato azionario da anni non rispetta i fondamentali. L’ultimo record di ieri dello S&P500, oltre i 1.900 punti, evidenzia un rialzo del +200% in 5 anni, contro una crescita del Pil nello stesso periodo del +9%, pari ad una media del +1,8% annuo, deludente in valore assoluto e la più debole negli Stati Uniti in periodi di ripresa post recessione. Nello stesso periodo il reddito medio pro capite del cittadino si è abbassato da $54.500 a 51.800 e la tenuta dei consumi è garantita solo grazie al continuo accumulo di debiti e la contrazione del risparmio privato. Il numero di nuovi mutui è sceso al livello del 1995, mentre la percentuale dei proprietari di un appartamento è la più bassa dal 1978, poco sopra al 60%, confermando il momento di forte stress finanziario del settore privato.

Ciò malgrado, ingenti flussi di denaro si stanno tuttavia riversando sui mercati azionari, mentre i volumi languono e continuano a scendere, proprie nelle sedute che registrano nuovi massimi degli indici. Già da inizio anno le cosiddette mani forti (hedge funds e grandi fondi di investimento) sono venditori netti, mentre qualcuno continua invece a sostenere all’infinito questo mercato.

Negli Stati Uniti, oltre alla liquidità iniettata dalla banca centrale, la quale malgrado l’inizio del “tapering” sta ancora acquistando $45 miliardi di titoli di stato ed ipotecari al mese, ci sono altri soggetti che comprano azioni per volontà e per necessità.

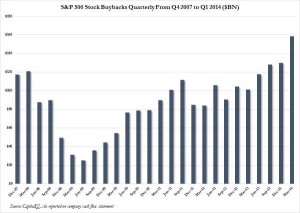

Tra i primi ci sono sicuramente i piccoli risparmiatori, trader online ed il “parco buoi” che entrano nel gioco sempre all’ultimo, con le quotazioni ai massimi. Il numero di transazioni trimestrali, comunicate nel primo quadrimestre dalle principali società di trading online, ha raggiunto un massimo storico, ma la gran parte degli acquisti sono realizzati a sorpresa dalle società quotate, il cui livello di buy-back, raggiungerà alla fine del primo semestre il record assoluto, realizzato però in 12 mesi nel 2007.

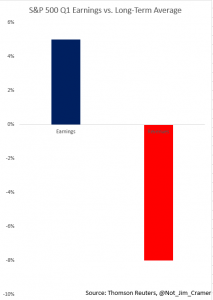

Il grafico sottostante evidenzia in modo molto chiaro il trucco sottostante al rialzo delle quotazioni: mentre gli utili per azioni sono saliti anche nello scorso trimestre, grazie al riacquisto di azioni proprie, i ricavi continuano a scendere ad un ritmo sempre più sostenuto. In aggiunta molte aziende, tra le quali tutte le più note, si sono indebitate per realizzare i piani di riacquisto, in quanto gli utili sono parcheggiati all’estero per evitare l’imposizione fiscale di Washington, oppure per mancanza di liquidità.

Ci sono così aziende che hanno indebolito la propria struttura patrimoniale, indebitandosi pesantemente. Questa è la famosa ingegneria finanziaria, più volte illustrata, che evidenzia quanto il mercato azionario sia malato, come gran parte delle società quotate, le quali rinunciano ad investire nel loro “core business”, preferendo il riacquisto di azioni per mostrare agli investitori che l’utile per azione continua a crescere. Il giochino sta sfuggendo di mano e le grandi aziende hanno comprato un numero di azioni impressionante. Ecco alcuni dettagli inquietanti del passato trimestre: Apple $19 miliardi ed IBM $8, con quest’ultima che si è indebitata per $6 miliardi e $13 miliardi nell’ultimo anno. Seguono poi tutte le più storiche società della old e new economy, da Exxon a Microsoft, con piani di riacquisto di qualche miliardo di dollari.

In aggiunta i mercati azionari ignorano da anni i fondamentali economici, alquanto modesti ed in moderato peggioramento da inizio anno. Gli Stati Uniti arrancano, mentre la Cina rallenta vistosamente. La ripresa economica europea è anemica, al pari di quella giapponese. Il sistema bancario mondiale è ancora molto debole ed a rischio insolvenza, in presenza di una nuova crisi. Nuove tensioni politiche e militari crescono ogni settimana, dalla guerra civile in Ucraina, sempre più sanguinosa, alle scaramucce tra Cina e Vietnam, alle proteste antigovernative in Venezuela, Turchia e Tailandia con il recente colpo di stato. Aggiungiamo anche il caos totale in Libia dove il Paese è in mano a bande ingovernabili, oltre alla guerra in Siria, totalmente dimenticata dai media internazionali.

Il mercato è ormai insensibile a qualsiasi brutta notizia, così dipendente dalla liquidità della Fed. Non si ferma ed avanza a testa bassa, stabilendo ogni giorno un nuovo massimo assoluto. Un comportamento anomalo ed insano che finirà tragicamente quando la fiducia incrollabile dei rialzisti verrà scalfita dalla ragione dei pessimisti.

Quando avverrà? Siamo andati ben oltre ogni ragionevole bolla. Le due grandi inversioni del millennio sono avvenute in primavera (2000) ed in autunno (2008). Gli ottimisti dicono infatti che abbiamo ancora tutta l’estate per goderci il rialzo, qualora lo spettro del crollo si manifestasse ad inizio ottobre.

La verità è che nessuno conosce quando il prossimo ciclo ribassista inizierà. I mercati rialzisti non muoiono per vecchiaia ma sono distrutti da un batterio che velocemente si diffonde tra l’ottimismo ed i comportamenti degli investitori. E’ a questo punto, quando l’elastico è troppo tirato, che si spezza e si verifica il panico con la corsa a chi riesce ad uscire/vendere più velocemente. La reazione è veemente e brutale, ragione per cui i cicli ribassisti sono spesso violenti e brevi. Un vecchio adagio di Wall Street recita infatti che il mercato sale con le scale, ma scende con l’ascensore. Anche questa volta non sarà diverso. La totale compiacenza degli investitori, convinti che la Fed sarà in grado di gestire la fase ribassista, sarà l’ulteriore benzina sul fuoco quando l’umore sui mercati improvvisamente cambierà.