La storia è a tutti assai nota. I mercati sono in un storico ciclo rialzista dal marzo 2009, quando la Fed intervenne a sorpresa con il primo dei tanti Quantitative Easing, che hanno inondato di liquidità gli assets finanziari.

Negli ultimi tempi, le affermazioni di una bolla azionaria si sprecano, ma gli investitori o i traders prendono atto solo di quello che vedono e non di quello che sentono.

Il mondo sembra sul punto di una nuova devastante crisi finanziaria ed alcuni segnali in tal senso sono evidenti, ma veri sintomi di una catastrofe non sono ancora apparsi e questo è il motivo principale per il quale gli indici continuano a salire.

Le bolle ed i trend sono situazioni che si auto alimentano e sfociano quasi sempre in situazioni di “overshooting”, vale a dire con eccessi in qualsiasi direzione.

Dall’inizio del bull market le Banche Centrali sono state le protagoniste assolute, consentendo la lunghezza del rialzo dei mercati oltre ogni logica e sensata previsione, garantendo l’estensione del ciclo economico, ma rendendo il rischio un azzardo ormai moralmente accettato.

Tuttavia, se i mercati finanziari americani sono saliti di oltre un 200% negli ultimi otto anni, l’economia ha fatto molto peggio con un tasso di crescita al di sotto del ritmo medio dei periodi post recessioni poco al di sopra del due per cento annuo. Al contrario, gli investitori continuano a “prezzare” nelle quotazioni di Borsa una futura crescita (forse quella dichiarata da Trump) e di conseguenza rimangono fiduciosi in questo eterno rialzo, senza particolari timori, cullati dal paracadute di liquidità lanciato dalle Banche Centrali.

In realtà, la recente crisi di liquidità della società di mutui canadesi non bancaria ha mostrato la fragilità delle economie ed il modo in cui i settori finanziari si muovono in sincronia, con un pericoloso effetto domino, quando uno di questi pilastri vacilla.

La storia dei mercati finanziari è piena di eventi che ne hanno fatto cambiare direzione, anche improvvisamente. Ma quello che conta è la percezione e la sensazione dell’investitore. La psicologia ha infatti un peso predominante nelle scelte di allocazione del denaro.

Le persone credono in quello che vogliono vedere. Qualora si aspettino una catastrofe o un bear market, incominceranno a vendere qualsiasi cosa. Al contrario, nel caso di un bull market come quello attuale, con una sorta di “bailout” protettivo da parte delle banche centrali, continueranno ad acquistare indipendentemente dalle folli valutazioni dei titoli.

I mercati finanziari, lontani dal riflettere l’andamento delle notizie economiche, spesso esasperano una visione distorta della realtà. Ovviamente il livello di discrepanza può essere contenuto o visibilmente pronunciato, come in questi ultimi anni.

Sin dal 2009, gli investitori hanno sperimentato l’enorme durata delle politiche monetarie ultra espansive delle Banche Centrali, attraverso i tassi di interesse ridotti allo zero o addirittura negativi fino alla stampa di denaro a mezzo del Quantitative Easing.

L’obiettivo, sicuramente centrato, era quello di mantenere la fiducia nel sistema monetario, in mancanza della quale gli investitori rimangono liquidi o comprano oro, come avvenne nella Grande Depressione degli anni ’30, invece di continuare a sostenere i consumi, anche indebitandosi.

Siamo a giugno 2017 e, malgrado le premesse, i mercati americani (e non solo) hanno registrato continuamente nuovi massimi storici da inizio anno. La fiducia è più importante dell’euforia, non importa quale sia il catalizzatore – buono o cattivo – per mantenere intatto il trend rialzista.

Gli investitori hanno così capito di trovarsi in una “win-win situation” nella quale guadagnano sempre. Quando il Pil decresce ed il mercato del credito cala, la Fed semplicemente abbassa i tassi di interesse o stampa nuovo denaro. Viceversa, qualora le situazioni macro economiche migliorino sono tali da giustificare le attuali quotazioni dei titoli sempre più astronomiche e permettono nuovi ulteriori rialzi.

Immaginiamo cosa potrebbe succedere se la Yellen esordisse dicendo che la situazione sia fuori controllo, la crescita americana stia collassando ed il mercato azionario sia in una bolla stratosferica. In verità non potrebbe neanche comunicare una verità più soft, in quanto non le è consentito minimamente di intaccare il clima di fiducia, che a questi livelli potrebbe trasformarsi in uno tsunami di vendite in un battito di ali di farfalla.

Che cosa, di conseguenza potrebbe incrinare questo pluriennale clima di fiducia che in alcuni momenti sfiora l’euforia?

L’unica risposta plausibile è che il mercato ha bisogno di fatti e non parole per crollare.

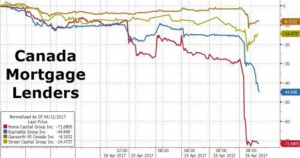

Tornando all’esempio della Home Capital Group’s, la società di prestiti immobiliari canadesi, il titolo è sprofondato del 75% in due sedute e si è assistito ad una vera corsa agli sportelli della società finanziaria. Quasi sul punto del collasso è arrivato inaspettatamente un cavaliere bianco, il Fondo Pensioni dell’Ontario, che ha elargito un prestito ponte di due miliardi di dollari canadesi, tamponando sul nascere ogni effetto domino, ma mettendo anche a rischio i risparmi dei propri assistiti. Tutti i titoli del settore mutui hanno subito una capitolazione più o meno pronunciata, una situazione già vista nel 2008.

Tuttavia, anche questo incendio sembra sia stato velocemente domato e la bolla immobiliare canadese, sempre più gigantesca, del tutto ignorata.

L’esempio è lampante: le voci di una catastrofe non sono ormai più sufficienti per minare la fiducia del mercato. Invece di una crisi di liquidità della società finanziaria, sarebbe stata necessaria la notizia di una bancarotta per smuovere le acque.

Se guardiamo ad esempio alla Cina, l’incubo attuale degli investitori sono le voci ricorrenti di una possibile svalutazione della moneta, ormai del tutto ignorate. Al contrario, nell’estate 2015, lo yuan fu deprezzato improvvisamente ed i mercati crollarono.

SINTESI

Fino a quando non ci saranno forti contraccolpi sull’economia o su qualche società tutto rimarrà invariato ed i mercati azionari non crolleranno.

Che cosa è accaduto allora nel 2008 che ha provocato l’implosione degli indici?

Fu la velocità di discesa, un ricordo che sembra sbiadito ma che potrebbe ripetersi qualora per qualche motivo, al momento ignoto ed impensabile, la fiducia svanisca e si tramuti in qualcosa di simile al panico.