La scorsa settimana, il vento gelido si è abbattuto sui mercati finanziari con un’intensità che non si registrava da quasi tre anni. Il crollo più evidente è stato quello della Borsa di Atene, che in tre sedute ha lasciato sul terreno il -20%, peggiore performance dal 1987. Ma anche Wall Street, pur perdendo solo il -3,7%, ha registrato la peggiore settimana dal maggio 2012. Milano, una delle più negative in Europa, lascia sul terreno il -7,64%, seguita però a breve distanza da Parigi -7,03%.

Il panico è arrivato anche su altri mercati. Non c’è pace, infatti, per le quotazioni del petrolio in caduta libera da ormai sei mesi. Rispetto al picco di $111 di metà ottobre, il prezzo del greggio si è praticamente dimezzato raggiungendo la cifra di $55, prezzo imprevisto dalla totalità degli analisti finanziari che auspicavano livelli fino a $150, solo ad inizio estate. Ma c’è stato anche forte nervosismo su diversi mercati emergenti obbligazionari, nonché su quelli valutari legati a stretto filo diretto con la produzione del petrolio, ma non solo. La mattanza e l’aumento di volatilità sono proseguite anche durante questa settimana, su tutte le “assets class” (materie prime, azioni, obbligazioni e valute). Lo spread sulle obbligazioni ad alto rendimento dei titoli dell’energia è capitolato oltre i 1.000 basis points, dai 380 del luglio scorso, trascinando anche con sé tutte le obbligazioni ad alto rendimento, con spread medio volato oltre i 500bps. Ma la bufera non riguarda solo i titoli spazzatura. Anche Venezuela, Ucraina e Russia hanno visto i rendimenti dei propri titoli salire a nuovi record storici ed il rischio di default decollare.

Il rublo è rotolato ai minimi di sempre nella giornata di martedì, superando soglie impensabili: 80 contro dollaro e 100 contro euro, dopo il tentativo di frenare il deflusso di capitali dal Paese, da parte della Banca Centrale, alzando i tassi dal 10,5% al 17%, in una sola notte. Non c’è pace neanche per la rupia indonesiana che raggiunge i minimi da 16 anni contro dollaro, vale a dire dalla famosa crisi asiatica del 1998. Anche la rupia indiana torna sottopressione e cancella tutto il guadagno dell’anno rispetto alle valute forti, dopo essere stata una delle migliori nel 2014. Stessa sorte anche per la lira turca che scivola ai minimi storici verso dollaro ed euro, anche a causa di nuove tensioni politiche (arresto di giornalisti legati all’opposizione).

Questa volta è diverso” è il solito ritornello degli inguaribili ottimisti: banche centrali e l’immensa liquidità ancora presente nel sistema finanziario salveranno ancora una volta i mercati finanziari, come è accaduto lo scorso ottobre con una ripresa a “V” che è stata assolutamente spettacolare. Tutto vero, per ora. In sei anni di rialzi, gli storni sono stati brevi, anche quando profondi (2011), e velocemente recuperati per stampare nuovi ed incredibili record (solo quest’anno il Dow Jones ne ha registrati una cinquantina).

Ma ora il giocattolo sembra essersi rotto. A parte l’ovvia banalità che i mercati non possono salire all’infinito – come vogliono ora farci credere da anni – e che i fondamentali economici sono molto scollegati dalle valutazioni, la debolezza della domanda mondiale ha provocato un rallentamento generalizzato della crescita economica. Già da un anno, la Cina consumava meno materie prime (alluminio e rame), ma molti analisti preferivano non sottolinearlo per non rompere gli equilibri rialzisti dei mercati. Poi dallo scorso marzo, la crisi russo-ucraina con le sanzioni contro la ex potenza sovietica ha provocato una spirale negativa che è sfuggita di mano, danneggiando diverse Paesi, oltre alla Russia. Ed infine, il colpo decisivo è arrivato dall’imprevisto, quanto repentino, crollo del prezzo del petrolio.

Ora, di colpo, ci si accorge che la Russia fa paura, non più solo militarmente, ma soprattutto un suo eventuale e sempre più probabile default. Il rublo viene difeso alzando i tassi di interesse e bruciando riserve valutarie, ma con nessun risultato concreto. Si teme ora una probabile mossa di controllo sui capitali, per ora smentita dalla Banca Centrale, nel tentativo di fermare la fuga in massa dai depositi. La crisi odierna non è molto dissimile da quella del 1998. In positivo, il debito russo è oggi inferiore a quello ex-sovietico, mentre in negativo, la Russia fu aiutata anche dagli USA, nella precedente crisi, con un prestito ponte che la salvò dalla bancarotta dopo un iniziale default. Successivamente, l’ascesa del prezzo del petrolio e l’abilità politica di Putin, consentirono al Paese di restituire tutto il debito pregresso, anche quello ex-URSS, ben prima delle scadenze previste. Oggi, invece, gli Stati Uniti sono tra i principali artefici del crollo russo, perché più del petrolio, il maggior danno all’economia è stato fatto dalle sanzioni internazionali.

E’ incredibile come i mercati finanziari e molti media sottovalutino l’effetto contagio di un sempre più probabile default russo sull’economia mondiale. Molte banche sarebbero a rischio fallimento, non solo nell’Europa orientale, ma anche occidentale e negli USA, con ricadute sui mercati finanziari pesantissime. Purtroppo, di questi tempi, passa tutto in cavalleria, grazie alle Banche Centrali ed alle loro scriteriate politiche di tassi a zero, che inflazionano diverse bolle speculative. Il prossimo pensiero degli investitori è solo rivolto allo “statement” della Fed, se toglierà la riga sul mantenimento della politica restrittiva ancora a lungo o se, diversamente, lascerà aperta l’opzione di crescita dei tassi. Stesso discorso per la decisione sul QE europeo da parte della Bce , il quale viene rimandato di mese in mese, lasciando i mercati nella speranza positiva che il piano verrà prima o poi lanciato.

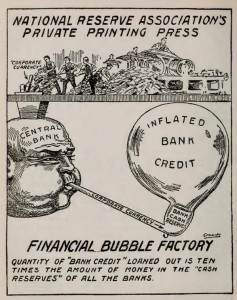

Pertanto, come la scherzosa vignetta evidenzia, il mondo finanziario ancora si crogiola nelle capacità divine e sovrannaturali dalle Banche Centrali. $15 trilioni di dollari stampati dalle banche centrali mondiali in meno di un lustro non sono stati, tuttavia, sufficienti a rivitalizzare la crescita economica dopo la più pesante recessione mondiale dalla depressione del 1929.

Pochi però ne vogliono prendere atto, mentre si è continuato a dare al malato la stessa medicina: credito, credito …ed in misura esponenzialmente sempre più elevata. In situazioni normali, vale a dire fino al 2008, il molto probabile default di Russia e Venezuela, la nuova crisi greca ed il calo del prezzo del petrolio del -50%, in soli sei mesi, avrebbero già provocato un crollo dei mercati azionari ben superiore al -30%. Siamo tuttavia in un mercato drogato dalla liquidità delle banche centrali e dove anche l’evento più straordinario, come qualsiasi fondamentale economico ed aziendale, sembrano non contare più da alcuni anni.

Purtroppo però la storia insegna che ad ogni salita si contrappone una discesa, normalmente sempre più ripida e senza possibilità di frenare. Molti pertanto si presenteranno alla cassa per tentare di riscuotere, ma non ci sarà denaro per tutti ed il banco potrebbe veramente saltare….!