Cinque anni di crescita senza freni, dal 2010 al 2014, per i listini azionari statunitensi ed una pausa inaspettata nel 2015, quando terminano, inaspettatamente, invariati. La colpa di questa imprevista battuta d’arresto è imputata al “problema” cinese dello scorso agosto, che avrebbe interrotto una crescita dei mercati azionari che, ancora ad inizio estate, sembrava ai più inguaribili ottimisti inarrestabile.

In realtà, il calo di molti listini mondiali era già in atto da diversi mesi, per esattezza da metà giugno. Gli esempi più evidenti sono la Borsa di Shanghai che ha iniziato la discesa da quota 5.200 punti, raggiunti con una parabolica ascesa in 11 mesi dai 2.000 punti precedenti, e l’indice Russel 2.000 delle small caps americane, ora in calo del 20% rispetto ai massimi storici raggiunti a metà dello scorso anno.

Il crollo dei marcati azionari, partito ad inizio anno, è solo la punta dell’iceberg di uno tsunami annunciato e mascherato solo dalla miope politica delle Banche Centrali degli ultimi anni, le quali, abbassando i tassi di interesse ai minimi storici in tutte le principali economie mondiali, hanno alimentato un rialzo non sostenuto dai fondamentali e con la complicità di una elevata leva finanziaria (debito).

Ora, improvvisamente, tutti i nodi stanno venendo al pettine, in quanto i focolai di crisi sono troppi ed estesi, i debiti mondiali enormi e la crescita è anemica nei pochi Paesi dove è ancora presente.

In aggiunta, la Federal Reserve ha modificato la politica monetaria a metà dicembre dopo sette anni di forte espansione monetaria, passando ad una strategia moderatamente più restrittiva. Il cambio di rotta è stato tardivo ed inopportuno nel momento in cui l’economia americana sembra scivolare lentamente di nuovo in recessione. La mossa non è stata inoltre apprezzata dai mercati azionari, che temono ulteriori aumenti dei tassi nel prossimo biennio. In realtà, le economie mondiali sono “addicted” (drogate) alla politica pluriennale dei tassi di interesse a zero o in alcuni casi addirittura negativi, necessari per sostenere una crescita economica ancora troppo debole.

Per anni i mercati finanziari hanno ignorato i segnali di rallentamento dell’economia mondiale e l’analisi dei fondamentali, spingendo la quotazione di molti titoli azionari e quelle di altre attività finanziarie a valutazioni stellari.

La rovinosa caduta del prezzo del petrolio è un altro anello debole del sistema finanziario, da molti ampiamente sottovalutato. Si è sempre sostenuto che il ribasso dei prezzi spinge i consumi privati. Al contrario, l’effetto cascata è lento e quasi inesistente in quanto una larga parte dei consumatori, già pesantemente indebitati, utilizzano il nuovo risparmio per migliorare i loro bilanci familiari.

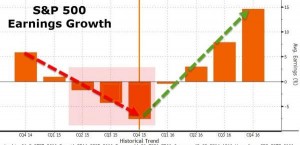

La stagione delle trimestrali americane è, inoltre, l’ennesimo campanello di allarme della valutazione astronomica raggiunta da molte società quotate a Wall Street.

Il trimestre appena concluso si prevede sia il peggiore dal terzo trimestre 2009, quello successivo all’inizio della Grande Recessione, ed il terzo consecutivo con una crescita degli utili negativa. I profitti sono stimati in discesa del 7,2% nel quarto trimestre, mentre i ricavi in ribasso del 3,1%.

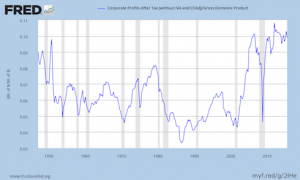

Il livello raggiunto dai profitti delle aziende che compongono il paniere dello S&P500 è ancora ad un livello record, in percentuale rispetto al Pil, come mostra il grafico sottostante.

La crescita degli utili si può ottenere in soli tre modi:

1) Crescita economica

2) Financial Engineering (ricomprandosi le proprie azioni e con altri artifizi contabili)

3) Aumento della produttività

Con l’economia americana sul baratro di una nuova recessione e la Fed che alza i tassi di interesse, le prime due opzioni sono praticamente eliminate. Rimane la terza, ma la produttività dell’industria americana è salita lievemente nel primo semestre 2015 e si attesta ora intorno allo zero.

SINTESI

Le risorse per la crescita infinita degli utili delle società americane sembrano terminate ed il mercato azionario ne dovrà prendere atto con un aggiustamento delle quotazioni che potrebbe anche essere repentino, in seguito ad anni di continue ascese.

Tuttavia, non si tratta di un problema solo americano, ma l’intero globo è coinvolto in uno scenario recessivo alquanto preoccupante penalizzato dal crollo dei prezzi delle materie prime, dalla svalutazione incontrollabile delle valute emergenti e da un livello crescente di debiti che non riescono più ad essere onorati.

Tutti argomenti noti, già da diverso tempo, e ampiamente descritti anche su questo BLOG. Il mercato tira poi le somme ed i conti li fa, spesso, anche tutti in una volta sola. Come dicono i traders a Wall Street, la Borsa “sale con le scale e scende con l’ascensore” un chiaro esempio di come guadagni di anni possano evaporare anche in poche sedute.

Sono mesi che i mercati sono a conoscenza della sopravvalutazione dei titoli, ma hanno avuto la costante protezione da parte delle Banche Centrali. Ora che la Fed ha voltato loro le spalle e che le munizioni delle altre Banche Centrali sono ormai inefficaci, il re è nudo e non trova riparo.