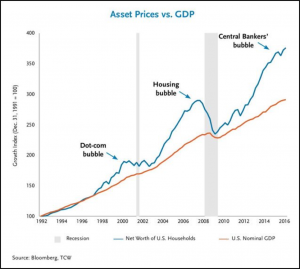

Il grafico sottostante potrebbe parlare da solo: l’ultima bolla speculativa sembra, infatti, la più eclatante tra quelle formatesi da inizio secolo nell’economia americana, ma la cui ricadute hanno avuto ripercussioni purtroppo planetarie.

Tuttavia, vale la pena fare alcune riflessioni per evidenziare come proprio quest’ultima non solo non sia ancora scoppiata, ma risulti probabilmente anche la più pericolosa.

La bolla delle dot.com ha iniziato a crearsi a fine 1997 per arrivare al culmine a metà dell’anno 2000. In questo lasso di tempo, pari a circa tre anni, l’indice Nasdaq è praticamente quintuplicato portando le capitalizzazioni di molte società, anche appena nate, a valutazioni stratosferiche anche in mancanza di ricavi o solo per essere presenti in qualche modo sul web (a volte era solo sufficiente evidenziare sulla carta intestata il famoso suffisso “.com”). Come finì lo abbiamo ben presente con l’indice dei titoli tecnologici che è tornato da dove era ripartito, ma in metà del tempo. I danni sull’economia reale furono abbastanza contenuti, sebbene gli Stati Uniti siano il Paese al mondo nel quale i privati detengono la più elevata percentuale di azioni rispetto al patrimonio.

Ad inizio secolo, gli Stati Uniti entrarono in una lieve recessione, ma l’impatto avrebbe potuto anche essere più contenuto qualora nel 2001 due aerei non si fossero infilati nelle Torri Gemelle a New York, innescando la guerra mondiale al terrorismo.

La seconda bolla colpì, invece, il settore immobiliare e provocò delle lacerazioni, in particolare al sistema finanziario, ancora sanguinanti e che sono state all’origine della creazione dell’ultima grande bolla: quella del credito orchestrata dalla abbondante liquidità prodotta artificialmente dalle Banche Centrali.

La bolla immobiliare fu sicuramente molto imponente, in quanto coinvolse un numero elevato di cittadini americani e si estese a macchia d’olio anche ad altri Paesi al di là dell’Oceano, tra i quali i più colpiti furono la Spagna e l’Irlanda. Il 62% della popolazione statunitense è, infatti, proprietario di almeno un appartamento che molti cittadini acquistano con mutui anche trentennali. L’inflazione dei valori immobiliari, oltre ogni ragionevole fondamentale economico, ha sostenuto il sistema dei finanziamenti al settore fino a quando gli stessi hanno cominciato a diventare insolventi in misura sempre più massiccia, innescando una reazione a catena così devastante da provocare il fallimento di due Banche di investimento tra le più note al mondo quali Bean Stearns e Lehman Brothers. Fu quello il momento che segnò l’inizio della Grande Recessione.

Impotente rispetto alla severità della crisi, La Federal Reserve dovette successivamente correre ai ripari, non avendo saputo riconoscere in anticipo la dimensione della bolla, adottando una massiccia politica monetaria ultra espansiva. Quasi quattro trilioni di dollari di liquidità iniettata nel sistema finanziario negli ultimi otto anni non sono stati, tuttavia, in grado di risollevare le sorti dell’economia a stelle e strisce che ancora langue in una crescita ben al di sotto del suo potenziale standard, vale a dire il tre per cento annuo. Il denaro è rimasto nelle pieghe della finanza e, con l’aggiunta dell’abbattimento dei tassi di interesse a zero per un lungo periodo, peraltro ancora non esaurito, ha rivitalizzato sia il settore immobiliare che le quotazioni a Wall Street, queste ultime ascese proprio di recente a nuovi record storici che stonano, tuttavia, con i deboli fondamentali sia economici che societari. Infine, la politica ultra espansiva della Federal Reserve ha decimato il rendimento delle obbligazioni ad un livello insostenibile anche per lo stesso mondo della finanza (banche, assicurazioni, fondi pensioni), costrette ad elevare il profilo di rischio dei propri investimenti.

SINTESI

E’ facile sostenere che sia solo questione di tempo, prima che anche questa bolla scoppi e provochi danni ancora più severi proprio per l’inflazione degli assets che ha generato.

Bisogna, tuttavia, sottolineare che la Federal Reserve continua da anni a posticipare in avanti questa deflagrazione, con qualsiasi mezzo a disposizione, non solo perché teme le conseguenze pericolose sull’economia reale dalla caduta dei prezzi di molti assets gonfiati, ma in quanto è ritenuta, a differenza delle due precedenti bolle, la principale responsabile.

Le Banche Centrali sono infatti a corto di munizioni e rischiano anche di perdere il controllo della politica monetaria. Molte sirene stanno ormai chiedendo a piena voce un immediato rialzo dei tassi di interesse che dia ossigeno agli esigui margini delle istituzioni finanziarie, mentre quelle monetarie continuano a sostenere che un rialzo dei rendimenti possa far deragliare la già tenue ripresa economica.