La notizia clamorosa della settimana è stata la seconda revisione del Pil statunitense del primo trimestre che ha raggiunto il -2,9%, contro una previsione del -1,7% e rispetto alla prima revisione del -1%. L’ennesima conferma che la prima economia al mondo arranca, mentre la ripresa è sempre più incerta.

MERCATI FINANZIARI: flettono i mercati azionari europei con l’indice italiano in assoluto tra i peggiori (-3%), performance replicata anche dall’indice giapponese. Lo S&P500 ha superato le 49 sedute, senza una variazione positiva o negativa di un punto percentuale, la striscia più lunga dal 1995.

Nuovi recordi storici per i rendimenti obbligazionari di Spagna, Irlanda e Belgio, ma anche per il bund tedesco che scende sotto l’1,3%, a 1,27%.

MERCATI EMERGENTI: continuano le crisi politiche e militari. La tregua in Ucraina è spesso violata. La Russia non ha gradito l’accordo commerciale firmato dall’Ucraina con l’Europa, insieme a Georgia e Moldavia.

ARGENTINA: il Paese ha depositato $832 milioni per far fronte al pagamento di una obbligazione in default 2001, a favore di un hedge fund, per evitare il default il 30 giugno, ma negando i diritti degli altri creditori per $2 miliardi.

Intanto anche la crisi economica inizia a mordere. In seguito alla svalutazione del peso, lo scorso gennaio del -20%, l’inflazione si mantiene intorno al 4% mensile, mentre il Pil è sceso nel primo trimestre del -0,8% e si prevede sarà negativo anche nel secondo, portando il Paese in recessione tecnica.

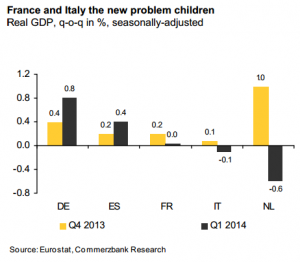

EUROPA : il grafico seguente conferma che Francia ed Italia, la seconda e la terza economia del continente, sono in piena stagnazione.

L’indice PMI cala a giugno a 52.8 dal 53.5 di maggio, sesto mese di discesa consecutivo.

BELGIO: il rendimento del titolo governativo decennale raggiunge l’1.78% , nuovo minimo assoluto.

GERMANIA: l’indice IFO, che misura la fiducia delle imprese,scende a giugno a 109.7; rispetto ad una previsione di 110.3; mentre l’indice GFK, indicatore della fiducia dei consumatori tedesca, è risalito ai massimi da dicembre 2006 a 8.9 punti.

OLANDA: i prezzi delle case registrano il loro primo incremento nel primo trimestre sull’anno precedente dal 2009.

FRANCIA: il governo francese prevede di alzare le tariffe autostradali per recuperare 300m di euro di “gap” nelle entrate previste.

Continua la discesa di tutti gli indicatori economici, anche a giugno. In questa settimana scende l’indice della fiducia delle imprese, mentre la disoccupazione sale per il 36esimo mese consecutivo. I nuovi disoccupati, pari a 14.8000 unità, portano il totale dei non occupati ad aprile al nuovo record di 3.364 Mln

ITALIA: per Confindustria la ripresa economica è molto fragile e taglia la crescita al +0,2% nel 2014, con una ripresa del +0,2% nel secondo trimestre dopo la crescita negativa dello -0,1% nel primo.

La fiducia delle imprese sale invece ai massimi dell’ultimo triennio (Grafico).

Il numero dei nuovi nati in Italia scende a 514.000 nel 2013, il più basso di sempre (ISTAT). Scende anche il numero di nuovi immigrati a 279k, in calo di 42k rispetto al 2012.

Le vendite al dettaglio in Italia hanno segnato ad aprile un aumento dello 0,4% rispetto al mese precedente e del 2,6% su base annuale. Il dato è migliore delle attese degli analisti che avevano pronosticato una variazione nulla rispetto a marzo e un calo annuale dello 0,5%. Secondo quanto comunicato dall’Istat, nel confronto con marzo, sono aumentate le vendite di prodotti alimentari (+1,2%), mentre sono scese leggermente quelle di prodotti non alimentari (-0,1%).

SPAGNA: inflazione ormai a zero a giugno (0,1%) per la caduta dei prezzi alimentari e dell’elettricità.

Vendite al dettaglio salgono del +1% a maggio sul mese precedente, secondo dato consecutivo positivo molto confortante, dopo quello di aprile. Tuttavia l’entusiasmo si raffredda su base annua con una caduta del -0,5%, rispetto al -0,7% di aprile.

La Spagna ha completato il 67% del rifinanziamento del debito pubblico per il corrente anno, approfittando della discesa dei tassi (decennale al 2,64%, nuovo minimo storico).

GRECIA: i fondipensione greci hanno perso €32 miliardi dall’inizio della crisi e hanno un fabbisogno finanziario stimato di €5.1 miliardi.

La ripresa finanziaria è del tutto assente nell’economia reale. Il deficit commerciale ad aprile aumenta del +17.2% a €1.62,mld con importazioni -7.5% ed esportazioni -20.8% (ELSTAT)

GRAN BRETAGNA: brusco calo della sterlina nella giornata di martedì, a seguito della leggera revisione al ribasso del Pil del primo trimestre: dal +3,1% al 3% sull’anno precedente e dal +0,8% al +0,7% sul trimestre.

Nuove regole sono state introdotte dalla Banca di Inghilterra per sgonfiare la immensa bolla immobiliare. I nuovi mutui che hanno un ammontare superiore a 4.5 volte il reddito del contraente non dovranno costituire più del 15% dei mutui complessivamente sottoscritti dalla banca. Inutili paliativi che non avranno alcun effetto positivo sul rallentamento dei prezzi, ancora in ascesa anche se in misura più contenuta.

USA: per il trimestre in corso, 82 tra le 500 società che compongono l’indice S&P500 hanno già comunicato una revisione al ribasso degli utili.

Il dato rivisto del Pil, negativo di quasi il 3%, ha confermato la stagnazione dell’economia a stelle e striscie. Malgrado l’evidente rimbalzo del corrente trimestre, il primo semestre si chiuderà negativo rimarcando che la ripresa economica americana sia ormai deragliata. Il dato sull’indice manifatturiero ai massimi da sei anni non bilancia questo scenario negativo, in quanto indice di fiducia e non rappresentativo dell’attuale scenario macroeconomico.

ASIA

Gli indici azionari, Cina e Giappone esclusi, sono quasi tutti ai massimi storici.

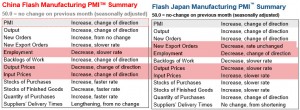

Le previsioni delle macro voci che compongono gli indici PMI, cinese e giapponese, lasciano presupporre una diminuzione della crescita ed un aumento di inflazione e disoccupazione.

GIAPPONE: prima settimana in rosso per il Nikkei dopo 5 settimane di rialzi. La popolazione scende per il quinto anno consecutivo, a 126.434.964, il -0,19% rispetto allo scorso anno.

L’inflazione sale del +3,4% a maggio, maggior rialzo dal 1982, riducendo le possibilità della Banca del Giappone di ulteriori interventi monetari, già eccessivi.

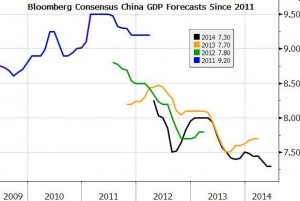

CINA: previsione di crescita al +7,4% nel secondo trimestre dell’anno.

Il BEIGE BOOK cinese conferma tuttavia che il rallentamento si rafforza a causa della debolezza degli investimenti e che il numero delle aziende che hanno avuto acceso al credito nel corrente trimestre è sensibilmente diminuito, anche a causa di un innalzamento dei tassi di interesse sul mercato interbancario per l’aumentare delle sofferenze e la ridotta liquidità del sistema finanziario domestico. L’economia cinese continua pertanto a decelerare trimestre su trimestre.

Trai settori più in difficoltà si segnalano i trasporti, il minerario e le vendite al dettaglio, mentre qualche segnale di risveglio si intravede nel manifatturiero, in rialzo per il quarto trimestre consecutivo. Inarrestabile invece la crisi del settore immobiliare anche se ripartono i nuovi cantieri ed i prezzi continuano a salire. La debolezza degli investimenti deprime tuttavia le assunzioni ed i salari.

MATERIE PRIME: il cotone è entrato in una fase correttiva con una discesa dei prezzi di oltre il -20%. Anche grano e mais sono in discesa da diverse settimane, mentre rame, petrolio e gas sono invece saliti.

BANCHE: difficoltà per la quarta banca bulgara ed interviene il Governo per frenare una corsa agli sportelli. Nel weekend poi si diffonde la notizia che anche la terza fosse in difficoltà e si è creato un mini panico con depositanti che correvano a prelevare, notizia solo in parte smentita.

Il crediti crunch in Italia è molto più elevato di quanto ci viene comunicato. Nel dato infatti non vengono scorporate le sofferenze (che sono stabili per definizione) e i volumi di pronti-termine, fattori che distorce il dato sul credito effettivo. Depurata di queste due componenti la stretta del credito mostra la sua peggiore faccia su valori che si avvicinano al -10%, confermando una sensazione che veniva dalla pratica quotidiana e dalla vicinanza con le imprese, rispetto al -4-5% dichiarato invece dall’ABI.

VALUTE: euro oscilla tra 1,358 e 1,363 in un range molto stretto. Si indebolisce, invece, l’importantissimo cross USD/YEN sotto i 101,5 e trascina al ribasso le borse europee.

SINTESI: all’inizio di questo mese la BCE ha lanciato un programma di liquidità destinato a stimolare il credito da parte delle banche regionali a favore di famiglie ed imprese. L’idea delle banca centrale è di creare fondi a basso costo per le banche ed allo stesso tempo evitare che questo denaro sia reinvestito in bond governativi, come avvenuto in passato con il programma LTRO, sistemando i loro bilanci grazie alla differenza sullo spread senza portare alcun vantaggio all’economia reale. Ora con il TLTRO (la T sta per temporaneo) ci si riprova, ma anche questa volta le scappatoie non mancano. La Bce teme infatti che i fondi possano essere utilizzati per creare una nuova bolla immobiliare. Il totale del TLTRO è molto simile all’importo degli assets (“deleveraging”) ridotto dalle banche da novembre 2011. E questo è il primo problema dello schema. Almeno il 90% del deleverage è stato realizzato da banche spagnole, italiane e portoghesi, ma poiché Francia e Germania hanno i più estesi sistemi bancari nell’area euro, le loro banche beneficeranno del 43% dei fondi TLTRO, contro il 34% per i tre Paesi mediterranei e saranno comunque utilizzati ancora per acquistare titoli di stato, visto lo spread tra il costo del finanziamento ed il rendimento attuale del bond governativo. In definitiva un prestito ad una azienda, sotto i €250k rende in media il 3.45% nell’euro zona, ma con molti più rischi rispetto al carry-trade BCE-bond governativi.

Vedremo la definitiva applicazione del piano, ma per ora il fiasco è evidente: le quotazioni dei titoli di stato continuano a salire, mentre scendono i rendimenti, aumentando la propensione al rischio degli investitori.