Le vendite di computer sono scese a 68.5 milioni di pezzi nel primo trimestre 2015, dato che rappresenta una diminuzione del -6,7%, rispetto all’anno precedente ed il peggior trimestre dall’inizio 2009.

Il deludente dato sull’occupazione americana della scorsa settimana non ha fermato la corsa delle borse mondiali, lanciate verso nuovi FOLLI record. Ormai non c’è più limite alla vergogna. La positività degli investitori sembra indistruttibile, in quanto alimentata dall’intervento infinito delle Banche Centrali, le quali riducendo i tassi di interesse a zero spingono ad investire in “assets class” più rischiosi come il mercato azionario, in piena bolla già da alcuni anni.

La Grecia paga la tranche di rimborso del finanziamento al Fondo Monetario Internazionale il 9 aprile per $460 milioni e questa notizia è sufficiente per galvanizzare i già euforici mercati.

MERCATI FINANZIARI: indice Nikkei (Giappone) chiude ai massimi dall’aprile 2000 (+135% in 16 mesi). Anche il Dax (Germania) festeggia il nuovo record storico. Nuovi massimi dell’anno anche per Italia, Francia, Gran Bretagna e Spagna. Non si ferma la corsa dell’indice azionario cinese che tracima in quello di Hong Kong che guadagna il +9,5% in una sola settimana.

Sul fronte dei titoli governativi continua la discesa dei rendimenti in Europa, Grecia compresa, sotto la spinta degli acquisti della BCE. Il Bund, titolo decennale tedesco scende al nuovo minimo storico dello 0,14%.

MERCATI EMERGENTI

Soffrono, ma non sono contemplati. La positività dei mercati azionari nasconde ogni problema che nasce e viene pertanto trascurato. Petrolio debole e forza del dollaro continuano a dare grossi scossoni a molti Paesi che evidenziano preoccupanti difficoltà.

UCRAINA: fortunatamente, da un paio di mesi, non si parla più della guerra nella parte orientale e la tregua, per ora sembra tenere. Il Paese sta cercando di ristrutturare almeno $21.7 miliardi dei suoi circa 50 di debito pubblico. La negoziazione è entrata nel merito già da febbraio in seguito al crollo della grivna che ha perso il -50% negli ultimi sei mesi.

La debolezza della valuta ha provocato una massiccia iperinflazione stimata al 272% lo scorso anno, malgrado le cifre ufficiali la dipingano solo al 34,5% ed al 30% per il corrente anno. Tuttavia, i creditori sembrano non ne vogliano sapere di sostenere il peso dell’’haircut” sul debito in quanto incorrerebbero in perdite significative, in particolare la Russia che è creditrice di $3 miliardi. La negoziazione continua, ma considerando le attuali condizioni finanziarie dell’Ucraina ci sono poche vie di uscita.

BRASILE: continuano a fioccare le revisioni negative sul debito da parte delle agenzie di rating. Fitch ha confermato il giudizio tripla BBB, ma ha rivisto le prospettive (outlook) a negative da stabili. Le motivazioni sono arcinote e già decantate nelle scorse settimane:

- La deludente performance economica (si parla addirittura di recessione nel 2015)

- Peggioramento della situazione fiscale con deficit e debito in ascesa e surplus primario azzerato.

- Debolezza della valuta locale

- Inflazione in crescita.

Il Brasile è forse il Paese emergente più fragile ed esposto alla debolezza di questa falsa ripresa economica.

INDIA: l’output della produzione industriale accelera a febbraio del +5%, la maggior crescita in nove mesi, trainata sia dalla crescita dai beni al consumo che dagli investimenti.

EUROPA (AREA EURO)

L’indice PMI al dettaglio a marzo sale in tutti i principali Paesi:

– Germania: a 48.6 da 46.4

– Francia: a 45.7 da 43.6

– Italia: a 45.7 da 42.3

GERMANIA: ordini manifatturieri in calo del -0,9% a febbraio sul mese precedente e del -1,3% sull’anno.

Nel dettaglio: mecato domestico -1.2%, Eurozona -4.6%, non Eurozona +1.0%. Il consensus era di un +1,5%, anche se il dato è abbastanza volatile e non molto rappresentativo.

Crescono, invece, le esportazioni a febbraio del +1,5% sul mese precedente, dopo il crollo del -2,1% a gennaio.

GRECIA: la tranche al Fondo Monetario Internazionale di $460 miliardi è stata pagata, ma ci sono diverse scadenze anche fino a fine maggio e nei mesi successivi.

La situazione complessiva rimane sempre molto tesa. Il primo ministro Tsipras è volato a Mosca dove da Putin ha trovato comprensione, ma nessuno aiuto ben definito.

I dati macroeconomici sembrano tornare a peggiorare da inizio anno, a causa del gap nelle entrate fiscali nel primo bimestre ed un tasso di disoccupazione che ha smesso di scendere, ma rimane su un livello assolutamente inaccetabile, oltre al 26%.

La stragrande maggioranza della popolazione greca è tornata allo stesso standard di vita durante la dittatura dei colonnelli a metà degli anni 70. Solo la classe più benestante è andata un po’ meglio ed è scesa ai livelli del 1985.

L’economia greca rimane in deflazione per il 25esimo mese consecutivo con un tasso di inflazione a marzo del -2,1%, rispetto al -2,2% di febbraio ed al -1,3% nel marzo 2014.

EUROPA (AREA NON EURO)

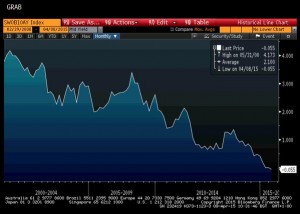

SVIZZERA: è diventato il primo Paese al mondo ad offrire titoli decennali governativi con rendimento negativo..!!

GRAN BRETAGNA: la produzione industriale cresce a febbraio +0,1% a febbraio sull’anno precedente, a causa del calo della produzione di greggio e gas naturali.

Dopo cinque anni di austerità il deficit è ancora al 5,3% dal 11,2% del 2009, mentre il rapporto debito/Pil è salito dal 69% al 93% nel 2013. Malgrado il Paese sia cresciuto nel 2014 al +2,8% continua ad aumentare i propri debiti, anziché ridurli.

NORD AMERICA

CANADA: il tasso di disoccupazione rimane invariato a marzo al 6,8%. Tuttavia, a sorpresa, il numero di nuovi occupati aumenta di 28k unità, anche se i part-time employment superano quelli a tempo indeterminato.

STATI UNITI: scende l’utilizzo del credito al consumo a febbraio nel settore carte di credito per $3,7 miliardi. E’ stato il peggior mese dal dicembre 2010.

Prezzi all’importazione crollano a marzo del -10,5%, il maggior calo su anno dal dicembre 2008. Il calo più vistoso è quello dell’importazioni di automobili che risente della forza del dollaro. L’unica nota positiva per i consumatori è il calo dei prezzi alimentari pari al -1,1%.

ASIA e OCEANIA

GIAPPONE: in febbraio, le partite correnti registrano un surplus di ¥1.44 trilioni ($12miliardi), rispetto ai ¥61.4B di gennaio. Questo risultato è il migliore da tre anni e mezzo, grazie al crollo del prezzo del petrolio e alla svalutazione dello yen. Il surplus è l’ottavo consecutivo, dopo un lungo periodo di deficit fino a metà 2014.

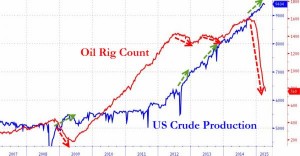

MATERIE PRIME: petrolio che cerca di risalire la china sopra ai $50, ma la produzione e le scorte continuano a crescere. Altri 40 pozzi hanno chiuso nella settimana portando il totale a 988, 760 solo quelli di petrolio. Questa è la 18esima settimana di fila di discesa dei pozzi di trivellazione, la più estesa dal 1996.

Quotazione del ferro che scende fino a $47 a causa della debole domanda cinese del metallo.

Oro che recupera i $1.200 e sale grazie agli acquisti indiani.

BANCHE: scendono le riserve valutarie in euro, a causa della svalutazione della divisa, dal 28% di cinque anni fa al 22% di adesso.

VALUTE: la scorsa settimana, il dato deludente del mercato del lavoro statunitense aveva rinvigorito l’euro che aveva superato per un attimo quota 1,10. Questa settimana, invece, è ripiombato sotto 1,06.

L’unica valuta emergenti che è riuscita, da inizio anno, a rivalutarsi rispetto al biglietto verde è il rublo russo che è salito, a sorpresa, del +22% da inizio anno scendendo a 54 dai 70 di inizio anno.

SINTESI: si continua a correre a velocità incontrollata, ma lo schianto è vicino. Prosegue la convinzione che le Banche Centrali siano onnipotenti e che pertanto possano salvare mercati ed investitori sempre ed in qualsiasi momento. Su questa follia è stata costruita la finanza negli ultimi sei anni. E’ un castello di carta che brucerà in un attimo senza lasciare neanche la possibilità di scappare a chi pensa di essere ora invincibile. La storia passata lo insegna ed anche questa volta non sarà diverso. Ad ogni bolla segue uno scoppio, ma questa volta la bolla è enorme su diverse “assets class” e la discesa agli inferi sarà molto dolorosa perché, come sempre, imprevista ed inaspettata.