L’audizione di Draghi al Parlamento europeo scuote i mercati che si impennano e raggiungono nuovi folli record per gli indici americani.

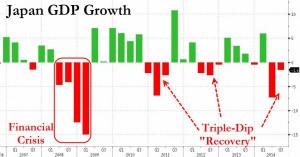

La settimana apre con i deludenti dati de Pil giapponese del terzo trimestre. La stima preliminare del Prodotto Interno Lordo, del Paese del Sol Levante, mostra un rallentamento inaspettato. Su base annuale c’è stata una contrazione del -1.6%, contro attese di crescita del +2.2%. Il Giappone è entrato in recessione l’ultimo trimestre e non è bastato il calo del

13% dello Yen, da inizio anno, a spingere le esportazioni. Si aprono le porte per ulteriori interventi della Banca Centrale e un possibile rinvio dell’aumento dell’IVA previsto per il prossimo ottobre. Lo yen continua a deprezzarsi configurando nuovi scenari del tutto imprevisti, solo qualche mese fa.

Draghi ha confermato poi che l’economia europea è in fase di pre-collasso e che bisogna ravvivare, a qualsiasi prezzo, l’inflazione nella zona euro, prima che si alimenti una catastrofica spirale deflazionistica. Nulla di meglio che annunciare il famoso QE europeo dal prossimo dicembre, l’ultimo “bazooka” da sparare nel panorama monetario mondiale, dopo che la Fed è tornata temporaneamente in panchina.

Anche la Cina ci ha messo del suo, riducendo nella giornata di venerdì, sia i tassi sui prestiti che quelli sui depositi. Un paliativo ridicolo che conferma la debolezza della principale economia asiatica, alle prese con una calo di domanda domestica senza precedenti.

Abe trascina invece il Giappone a nuove elezioni, nel tentativo, non così scontato, di riottenere un mandato plebiscitario. Rompe, tuttavia l’asse di ferro con Kuroda, il governatore della BOJ, al quale aveva promesso un aumento delle tasse per ridurre l’enorme debito pubblico, in cambio di un QE infinito che schiantasse lo yen e trascinasse la Borsa a nuovi record di periodo (ultimi 7 anni). Abe ha invece tradito il patto, rinviando il secondo aumento dell’IVA, previsto ad ottobre 2015, di 18 mesi ad aprile 2017.

MERCATI FINANZIARI: i mercati americani seguono l’euforia europea dopo le doppie decisioni delle due Banche Centrali, cinese ed europea, e stampano nuovi record STORICI, segnando la quinta settimana di rialzo consecutiva. L’Europa si entusiasma dopo una settimana debole che stava trascinando gli indici sotto alcuni supporti tecnici ed esplode alle affermazioni di Draghi (Milano +4% venerdì, dopo una settimana molto incerta). L’andamento delle borse azionarie è sempre più distante dall’economia reale. Con gli ultimi rialzi, il P/E (rapporto tra prezzo ed utile dell’azione) dello S&P500 raggiunge uno stellare 19 (la media in un mkt non in bolla speculativa è invece di 14 circa), mentre la crescita economica langue sotto al +2%.

Ovviamente, dopo le parole di Draghi sull’acquisto di titoli governativi, gli spread obbligazionari si sono ulteriormente ristretti. Il rendimento del titolo decennale italiano è sceso al 2,23%. Anche il Treasury statunitense chiude la settimana al rialzo con un rendimento in calo al 2.31%.

Rimbalza il petrolio nell’ultima seduta, sempre per le medesime “motivazioni monetarie”, ma anche l’oro per l’intera settimana. Prosegue il tracollo invece dello yen che scende di altre due figure in una sola settimana da 117 a 11,9 per poi ricuperare fino a 118.

MERCATI EMERGENTI: settimana tranquilla nella quale I timori per la solidità finanziaria di alcuni paesi produttori di petrolio (Venezuela e Russia) sono stati dimenticati dall’ennesimo “maquillage” delle Banche Centrali.

VENEZUELA: Bolivar che crolla del 20% al mercato nero verso dollaro nella settimana, mentre l’inflazione annua sale al 113%. Paese nel caos – ma i media lo ignorano – con scaffali vuoti nei supermercati, mentre il Governo deve importare petrolio, malgrado sia il quarto produttore mondiale di oro nero.

BRASILE: negli ultimi cinque giorni, 23 magnati sono stati arrestati, molti dei quali appartenenti al CdA della Petrobas, la principale compagnia petrolifera del Paese. Si tratta forse del più colossale caso di corruzione scoperto recentemente nel Paese sudamericano.

L’indice azionario ha sbandato, ma si è ripreso, mentre il real brasiliano è crollato ai minimi da nove anni, rispetto al dollaro. Petrobas ha perso, solo nell’ultimo mese, il 35% della sua capitalizazione alla Borsa di San Paolo.

UCRAINA/RUSSIA: vendite al dettaglio russe ad ottobre +1.7% su anno e +2.3% sul mese precedente, mentre gli investimenti in beni capitali calano del -2,9% rispetto allo scorso anno.

Il numero di morti nel conflitto nell’Ucraina orientale, dalla firma della tregua lo scorso 5 settembre, è salito a 973 persone. Dall’inizio del conflitto – lo scorso marzo – le persone decedute superano le 4.000 unità ed i feriti sfioranoi 10.000.

Il rendimento del titolo governativo decennale ucraino ha superato il 18%, un livello equivalente ad un prossimo default.

![]()

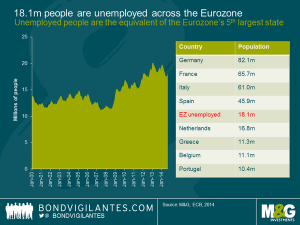

![]() EUROPA (Zona Euro): l’ indice PMI composito di novembre segnala un ulteriore diminuzione rispetto al mese scorso da 52,10 a 51,4. Il totale dei disoccupati nella zona euro supera la popolazione dell’Olanda e rappresenta il quinto più abitato stato.

EUROPA (Zona Euro): l’ indice PMI composito di novembre segnala un ulteriore diminuzione rispetto al mese scorso da 52,10 a 51,4. Il totale dei disoccupati nella zona euro supera la popolazione dell’Olanda e rappresenta il quinto più abitato stato.

Malgrado i tassi di interesse al minimo storico e tutte le promesse di crescita fatte da economisti e politici, l’indice di fiducia europeo scende ai livelli di febbraio a -11,6, rispetto alle aspettative di -11,1 con la più marcata differenza registrata da agosto 2011. Sembra quasi che la fiducia sia correlata all’andamento dell’euro, indebolendosi con la svalutazione della moneta, l’esatto contrario di quello che invece sarebbe corretto attendersi.

L’indice PMI servizi a novembre scende a 51.3 da 52.3, mentro quello manifatturiero cala a 50.4 dai 50.6 precedenti e 50.8 (stima). L’indice PMI complessivo (servizi + industria) si abbassa a 51.4 da 52.1

GERMANIA: i prezzi delle case salgono nel terzo trimestre del + 5.2% rispetto all’anno passato.

Indice ZEW a +11,5 a novembre, oltre le attese a +0,5 e al rialzo dopo il dato di ottobre (-3,5), peggior risultato in 22 mesi.

BELGIO: Riprende a crescere il debito pubblico che salirà al 106,9% del Pil a fine anno, con previsione di ulteriore rialzo a 108% per la fine 2015. Solo nel 2013, la percentuale era stata ridotta al 99,7%

Anche il deficit salirà al 2,8%, dentro il parametro di Maastricht del 3%, ma sopra la previsione di riduzione al 2,2%. Il costo del debito è molto basso con un rendimento del titolo decennale all’1,07%, meglio anche del corrispettivo titolo francese (1,12%). Si teme pertanto che presto anche il Belgio possa tornare nell’occhio del ciclone con un nuovo inasprimento della crisi finanziaria. La crescita è stata rivista al +0,9% sia per il corrente anno che per il 2015.

SLOVENIA: crescita economica al +2.4% quest’anno, sopra le aspettative del +2%.

ITALIA: le esportazioni salgono a settembre del +2.1% sul mese precedente e del +3.3% sull’anno.

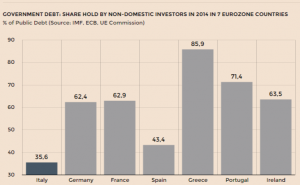

La percentuale del debito pubblico italiano detenuta da investitori stranieri è una delle più contenute in Europa.

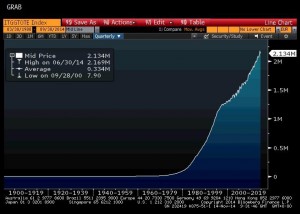

Il debito pubblico scende di 14 miliardi a settembre da 2.148 a 2.134. Nel grafico seguente si evidenzia tutta la spaventosa esplosione degli ultimi 40 anni.

La produzione industriale metalmeccanica nel terzo trimestre del 2014 è scesa ai minimi dall’inizio della crisi economica con livelli di circa il 32% inferiori al periodo pre crisi. L’allarme arriva dal presidente di Federmeccanica, il quale sottolinea come nel periodo si siano registrati ancora dati negativi, sia rispetto al secondo trimestre sia al terzo trimestre 2013. L’analisi evidenzia l’estrema difficoltà nella quale si trova l’industria metalmeccanica italiana. I piccoli segnali positivi sugli ordini del secondo trimestre non si sono tradotti in aumento delle vendite, a causa delle tensioni nell’Est Europa. Nel terzo trimestre ci sono dati negativi, sia su base congiunturale che tendenziale. Siamo al livello più basso della produzione da quando è iniziata la crisi.

GRECIA: la Grecia e i suoi creditori internazionali, Ue e Fmi, non concordano sulle stime di deficit per l’anno prossimo. Lo ha detto il vice ministro delle Finanze Christos Staikouras, presentando la revisione della legge di bilancio per il 2015. La Troika ha stime differenti, vede un gap fiscale per il 2015 al -2,6% , rispetto al -0,2% del Governo.

I creditori internazionali della Grecia hanno dubbi sul raggiungimento del target e chiedono al governo misure addizionali per garantirne il rispetto. Nello specifico: aumento di tre punti dell’IVA, taglio delle pensioni e nuovi licenziamenti nella pubblica amministrazione.

Intanto, nella nuova versione della legge di bilancio, Atene ha rivisto la stima sul deficit generale del 2014 all’-1,3% del Pil, rispetto ad una precedente previsione del -0,8%. Per l’anno prossimo è invece previsto un obiettivo di avanzo primario al 3% del Pil, più alto rispetto al 2,9% della precedente stima.Confermato invece l’obiettivo di crescita del Pil per quest’anno, al +0,6%, e per il prossimo, al +2,9%, mentre la stima sul tasso di disoccupazione è stata portata al 24,8%, dal precedente 24,5%

EUROPA (extra Euro)

SVEZIA: disoccupazione ad ottobre al 7.50% (stima 7.30%; previsione 7.20%)

GRAN BRETAGNA: vendite al dettaglio registrano un aumento superiore alle attese : + 0,8% su base mensile ad ottobre.

USA: l’intera nazionale colpita da un anticipato ciclone invernale con due metri di neve a Buffalo (NY) e gravi disagi nel Midwest. Sarà l’ennesima occasione per giustificare un calo di vendite nella prossima festività del Thanksgiving, l’ultima settimana di novembre.

Nuovi record dei “margin debt” (I debiti per finanziare gli acquisti di azioni) al NYSE a $483.87 miliardi. Nell’ultima precedente bolla, raggiunsero i $329.51 miliardi. Il dato di ottobre è un incremento del +47%, rispetto al record precedente.

Non tutto è oro ciò che luccica nella ripresa americana. L’indice PMI manifatturiero scende a novembre a 54.7, minimo da febbraio, rispetto alle attese di 56.3, ed in calo per il terzo mese consecutivo. Gli ultimi due mesi hanno visto la più significativa discesa da giugno 2013. Il dato influenzerà la prospettiva di crescita del Pil del quarto trimestre, prevista al momento al +2,5%. Anche l’output è in discesa per il terzo mese consecutivo ed ovviamente il responsabile è la forza del dollaro.

Tra le varie bolle finanziarie in formazione e pronta a scoppiare va segnalata quella dei subprime auto loans, che ha raggiunto la cifra di solo $120mld, “peanuts” rispetto ai 1.200 degli student loans ed agli $850 delle carte di credito, ma il doppio rispetto allo scorso anno ed il triplodal 2009 ($40mld). I tassi di default stanno schizzando perché molte auto sono state vendute a persone che sono state poi licenziate e con “credit score” (merito di credito) bassissimi.

ASIA: staffetta tra Giappone e Cina nella politica monetaria non convenzionale, la sola ormai utilizzata dalle Banche Centrali a corto di idee e munizioni.

GIAPPONE: Abe scioglie le camera ed indice nuove elezioni per metà dicembre. La caduta del Pil è stata nel terzo trimestre quanto inaspettata (-1,6%), tanto eccesiva (-2,2%) e conferma i dubbi sulla validità della Abenomics e sull’infinito “money printing” della BOJ.

CINA: La Banca Centrale cinese ha tagliato i rendimenti sui depositi di 25 punti base portandoli al 2,75%. L’istituto di Pechino ha inoltre ridotto i tassi sui prestiti di 40 punti base al 5,6%. Secondo calo consecutivo dei prezzi delle case, ed il peggiore dal 2011, ad ottobre e prima flessione dal 2012.

I crediti in sofferenza salgono nel terzo trimestre all’ 1,16% del totale ammontare dei prestiti, rispetto all’1,08% del mese precedente. Questo è il dato ufficiale che comunque continua a deteriorarsi, mentre sappiamo che le sofferenze superano già da mesi il 10% del totale.

Questa settimana si è registrata la più importante bancarotta societaria, a causa del crollo dei prezzi del ferro e dell’acciaio. La caduta di uno dei più importanti gruppi del settore metallifero, in amministrazione controllata da diversi mesi, pone seri dubbi sulla tenuta del sistema societario in alcuni settori chiave dell’economia del Paese.

MATERIE PRIME: petrolio che rimbalza fino a $77 dai minimi poco superiori a 73 della scorsa settimana. Continua anche il rimbalzo dell’oro che si riporta in chiusura di settimana sopra $1.2000 (1.201).

BANCHE: Vola la domanda di mutui casa in Italia. Ad ottobre, cresce ulteriormente il numero di domande di mutuo presentate dalle famiglie alle banche, segnando l’aumento più elevato dalla fine del 2009 ad oggi, con un +22,1% rispetto allo stesso mese del 2013.

Nei primi dieci mesi dell’anno il numero di richieste è cresciuto del +13%, anche se rispetto al triennio 2009-2011 il divario appare ancora netto. Nell’ultimo anno e mezzo la domanda ha mostrato incoraggianti segnali di ripresa, sostenuta anche dalla crescita delle richieste di surroga stimolate dalla contrazione degli spread offerti dalle banche.

L’importo medio dei mutui richiesti nei primi dieci mesi è stato pari a 124.174 euro, in calo del -2,6% rispetto a gennaio-ottobre del 2013 (quando l’importo medio era di 127.523 euro) e del -10,3% rispetto al 2008, quando la crisi economica non si era ancora manifestata.

Le sofferenze delle banche italiane salgono del +19,7% a settembre sull’anno precedente a 176,85 miliardi, mentre i prestiti in favore del settore privato scendono del -2,3%, rispetto al 2013.

VALUTE: Eur/Usd rimane stabile fino ad 1.255, ma poi affonda sulle parole di Draghi fino a 1.239, nuovo minimo di periodo. In difficoltà anche la sterlina che ritorna ad 0,8 sull’euro da 0,779 della scorsa settimana. Valute emergenti sempre in difficoltà (vedi real brasiliano), mentre del tonfo dello yen ho già parlato.

SINTESI: The Next Round of the Great Crisis is just around the corner (la prossima fase della Grande Crisi è dietro l’angolo).

Rispetto al 2007-08, molti Paesi sono sull’orlo della bancarotta con livelli di debiti ingestibili. Quelli del sistema finanziario sono stati nascosti sotto il tappeto e trasferiti dalle banche ai governi che le hanno volute sostenere.

Le Banche Centrali, ben consapevoli che il sistema finanzario fosse insolvente, hanno iniziato una serie di misure di sostegno, ma in realtà hanno solo trasferito parte della spazzatura (un quadrilione di dollari di derivati) in nuovo debito pubblico. Le banche, dal canto loro, sapendo che il paracadute sarebbe stato infinito hanno iniziato di nuovo a spingere la leva finanziaria a livelli massimi, tanto che oggi è superiore di quella del 2007.

Questo è lo schema di Ponzi e tutti sappiamo come andrà a finire. Prendere tempo non sarà sufficiente, perché la malatia è incurabile con gli strumenti adottati finora.