Questa volta non c’è da prendere il maltempo come solita scusa. La “Housing affordability”, vale a dire la capacità finanziaria di sostenere l’acquisto di un appartamento continua a ridursi a livelli visti solo nel 2007, al picco della precedente bolla immobiliare, scoppiata poi in modo devastante con la conseguente crisi finanziaria più profonda dalla seconda guerra mondiale.

Di seguito alcuni esempi molto significativi. Nel sud della California, il prezzo medio di un appartamento ha raggiunto il livello più elevato da sei anni a $400,000, ben +15.8% rispetto allo scorso anno. Si tratta del 24esimo mese consecutivo di prezzi in ascesa, 20 dei quali a doppia cifra, con un picco del +28.3%. Per ironia, i prezzi per piede quadrato sono cresciuti più velocemente nella parte bassa del mercato (+21%), rispetto al livello medio (+15.9%) e alla fascia alta (+14.3%). Ironicamente, perché nella fascia bassa, che rappresenta il 65% delle compravendite totali, le vendite sono crollate.

Una fetta crescente della popolazione vive infatti sotto il peso dei finanziamenti allo studio (student loans) e lotta in una economia molto competitiva, con salari reali che si sono contratti da diversi anni. Come più volte sottolineato, i veri sostenitori della mini-ripresa del mercato immobiliare non sono stati i privati, ma i fondi di private equity che hanno acquistato interi immobili per ristrutturarli e metterli a reddito (affittarli), facendo lievitare i prezzi come desiderava la Fed. Ma ora i prezzi elevati stanno mettendo in crisi anche il loro modello di business ed hanno smesso di comprare. Così le vendite sotto i $500,000 sono crollate del -26.4%, mentre quelle inferiori ai $200,000 del -45.7%.

Non sono dunque persone povere od a basso reddito che hanno smesso di comprare casa, ma la classe media, che è stata emarginata da questo mercato, grazie all’effetto ricchezza della Fed, che ha beneficiato solo i super ricchi. Infatti le vendite di case di valore tra i $500,000 e gli $800,000, sono cresciute del +2.9%, rispetto allo scorso anno, mentre quelle oltre gli $800,000, addirittura del +5.4%. In totale nel mese di marzo, il 35% delle case sono state vendute per oltre $500,000. Ma le vendite totali, comprese quelle crollate della fascia bassa, scendono del -14.3% in California a 17,638, il peggior marzo da sei anni ed il secondo così negativo in quasi due decenni.

L’avvio della stagione immobiliare nel sud della California è stato molto lento quest’anno. Tra i responsabili: l’assenza su larga scala dei grandi investitori, l’aumento dei prezzi e l’incremento dei tassi sui mutui. Aggiungerei anche il fenomeno dei rifinanziamenti (mutui), che, con la risalita dei tassi, sembra arrivato al capolinea. Con questa pratica, i proprietari di casa estraevano nuova liquidità dal proprio immobile, rifinanziando il mutuo a tassi inferiori ed utilizzando l’extra-cash anche come deposito per l’acquisto di un appartamento più grande. In pratica, grazie alla sconsiderata politica monetaria della Fed, i proprietari sono in grado di vendere casa, ma non di acquistarne una nuova, a prezzi inaccessibili.

Case che la scorsa primavera sarebbero state assegnate nel loro primo giorno di vendita, ora attendono anche 60 giorni, per quanto riguarda la fascia bassa del mercato. Nella fascia alta, invece, gli agenti immobiliari continuano a beneficiare dell’“effetto ricchezza” con richieste in abbondanza per qualsiasi prezzo, con un mercato che sembra impazzito. Nelle nove contee intorno alla baia di San Francisco, il prezzo medio pagato per una casa a marzo è balzato a $579,000, +23.2% rispetto allo scorso anno, tornando ai livelli della prima bolla immobiliare del dicembre 2007. Nell’area centrale di San Francisco, il prezzo medio è cresciuto del + 14.6% a $937,500. Nella contea di Solano County, la più economica della zona, il prezzo medio è salito del +30.4% a $300,000.

Ma il contrasto risulta dal fatto che le vendite complessive nella Bay Area sono crollate del -12.9%, a solo 6,308 appartamenti, il peggior risultato dal marzo 2008 ed il secondo peggiore in assoluto, analizzando la serie storica iniziata nel 1988. Anche in questa specifica area, la “debacle” si è concentrata nella fascia bassa, con vendite in picchiata del -32,9% sotto i $500,000 ed in salita del +5.2%, sopra la stessa cifra.

Purtroppo lo stesso fenomeno si sta estendendo a tutto il Paese.

Redfin, un broker immobiliare elettronico che opera in 19 aree molto vaste del Paese, afferma che i prezzi a marzo sono aumentati del +9.9%, dopo 17 mesi consecutivi di crescita a doppia cifra. In cima alla lista mensile c’è Las Vegas, con una crescita annua del +20.8%.Tuttavia le vendite immobiliari in questi 19 mercati sono scese del -11.6% anno su anno, il quinto mese consecutivo di calo. Oltre alla California, dove le compra-vendite si sono quasi estinte, a Washington DC sono calate del -13.5%, a Las Vegas del -15.8%, ed a Phoenix -17.3%. In queste ultime due aree il crollo dei prezzi era stato verticale nel 2008-2009 con punte anche superiori al -50% ed ovviamente il recupero è stato poi più sensibile, anche se solo parziale, grazie all’intervento di componenti speculative.

Alcuni analisti, stufi di prendere il maltempo del primo bimestre come scusa del crollo del mercato, hanno iniziato a lamentarsi dei bassi inventari. Ma gli inventari sono invariati, rispetto al marzo 2013, e non compensano il calo delle vendite. Solo a Boston, Portland, ed Austin gli inventari sono calati, mentre nelle città dove le vendite si sono inabissate, sono addirittura sensibilmente cresciuti: +41.9% a Phoenix, +28.9% a Ventura, +25.7% a Riverside, +24.8% a Los Angeles, +23.1% a Sacramento, +21.3% a San Diego.

Il numero di nuove offerte immobiliari sul mercato, in questi 19 distretti analizzati, è cresciuto del +6.3%, la prima crescita annuale a marzo in tre anni, non solo in California, ma anche a Long Island (NY) +12.7%, ed a Chicago +10.6%.

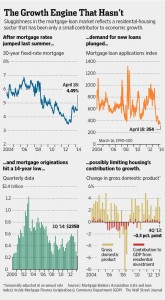

In sintesi: aumento degli inventari, crescita dell’offerta immobiliare, salita dei prezzi, crollo delle vendite ed aggiungerei scomparsa dei mutui (-70% su anno) che ritornano a livello di inizio millennio. Forse il mercato immobiliare americano ha più di un problema (CLICCARE SUL GRAFICO PER INGRANDIRLO).

A differenza dei mercati azionari, quello immobiliare è molto più legato all’economia reale. Oggi, infatti, malgrado tassi di interessi ancora bassissimi, il mercato si è impantanato. Chi vuole vendere non riesce agli attuali prezzi e non può comprare una nuova casa. La situazione è critica e si rivedono gli stessi fantasmi del 2006 che portarono allo scoppio della più dolorosa bolla immobiliare mai registrata negli Stati Uniti.